“慢半拍”的小家电之王苏泊尔,如今似乎回过味来了。

近期披露的年报显示,苏泊尔2021年实现营收215.85亿元,首次突破200亿大关,同比增长16.07%;净利润19.44亿,增幅5.29%;在原材料涨价压力下,销售毛利率下滑3.42个百分点至23%,创下上市以来新低。

财报中还公布了2021年利润分配方案——公司预计向全体股东每10股派19.3元。以去年年末约8.09亿的总股本计算,苏泊尔将合计分红约15.6亿元。这占据当年净利润的80.25%,可以说对股东出手是极其大方了。

年报发布当晚,苏泊尔宣布了一项回购总额最高不超过9.37亿元的股票回购计划,将以每股不超过57.96元的回购价格,回购不低于808.68万股且不超过1617.36万股的股份,其中300万股将用于未来实施股权激励。

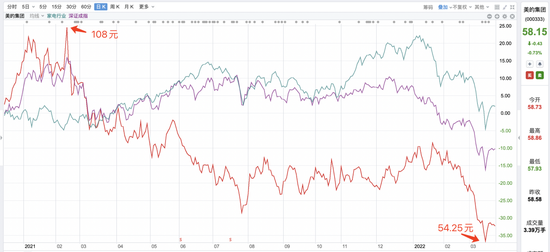

截至4月1日收盘,苏泊尔股价涨6.74%至53.4元,较此前高点下滑近四成。

线上和外销扭转颓势

对于经营业绩的由降转增,苏泊尔给出了两个方面的解释:一是内销线上渠道转型战略成功落地,线上产品销售结构优化;二是外销SEB订单转移快速增长。

这两点基本化解了疫情对苏泊尔业务的严重影响。2020年,应对疫情措手不及的苏泊尔,多年的收入增长势头被终止,录得收入185.97亿元,同比下降6.33%。

所谓的SEB订单转移快速增长,是指苏泊尔的实际控制者法国SEB集团,在全球供应链受疫情影响尚未全面恢复的状况下,将自己的订单持续转移至苏泊尔,成为苏泊尔的第一大客户。

也就相当于,苏泊尔成为了这家外资的“代工厂”。这导致苏泊尔的海外销售毛利率仅为14.93%,比内销27.14%的毛利率低超过12个百分点。

据苏泊尔年报,2021年全年苏泊尔内销主营业务实现收入为140.83亿元,同比增长10.72%;外贸主营业务实现收入72.89亿元,同比增长27.28%。内外销占比分别为66%和34%。

分业务来看。苏泊尔的核心业务,主要涉足明火炊具及厨房用具、厨房小家电、厨卫电器、生活家居电器等领域,可以大致划为炊具和电器两大类。

其中,炊具业务全年实现收入67.02亿元,同比增长21.72%;电器业务实现收入146.41亿元,同比增长13.37%。

在疫情持续反复影响下,行业大宗原材料价格飞涨,国际物流成本飙升,供应链受阻,而且炊具行业和电器行业在2021年双双降温,苏泊尔取得这样的成绩属实不易,也表明疫情给带来的无措和阵痛正有效改善。

错失行业风口

2020年疫情之下的“宅经济”,为小家电行业带来一波爆发式增长。由于外出就餐的限制,许多独居的年轻人将目光投向了单价低、体积小、免安装的小家电。

然而行业领头者苏泊尔,却并未吃到这波风口上的红利,反而跌了个大跟头,被趁势而上的新品牌夺去风头。

以小熊电器为例。2020年,小熊电器营收和净利润同比增长36.16%和59.7%,股价在年内翻了一倍。而同期,苏泊尔营收和净利润同比分别跌6.33%和3.85%,股价也一路下跌。

究其原因,还是苏泊尔这种传统老品牌,优势在于线下渠道的铺设和覆盖,而对线上重视程度太低,疫情突发后又后知后觉反应过慢。

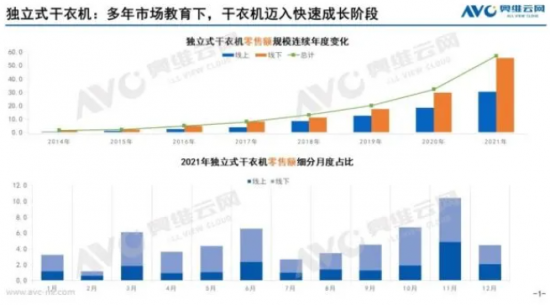

根据奥维云网的数据,截止到2021年上半年,国内市场的小家电的线上销售比重已经达到80%,小熊电器的线上占比达到95%,美的、九阳也到了70%以上,而苏泊尔的线上渠道占比却不足60%。

另外一个重要原因是,苏泊尔并不契合年轻人的购物习惯以及消费观,正在被年轻消费群体所抛弃。

CBNData《年轻代厨房小家电洞察报告》显示,厨房小家电消费呈现逐渐年轻化的趋势,90及95后的年轻代消费者成为主力,占据消费总人数约四成。

推动年轻人在小家电行业的消费,主要归功于外观颜值和高性价比,很大程度上需要营销导向,通过运营种草来实现病毒裂变。而在小红书、B站等平台上,进入年轻人视线更多的,是摩飞、北鼎、小熊等品牌,很难见到苏泊尔的身影。

苏泊尔市场反应速度“慢半拍”的原因,与外资控股股东对国内家电市场的本土化运作能力差不无关系。自苏泊尔被SEB集团控股,董事会基本被SEB集团高层掌控,本土高管大部分流失,这才导致经营策略调整不及时,苏泊尔向电商化和网络化的变革进度相对迟滞。

研发投入上严重不足

作为国内“中国炊具行业上市第一股”,苏泊尔曾风光过相当长一段时间。

1995年,创立仅2年的苏泊尔凭借新型高压锅一炮而红,市场占有率蹿升至40%,其后的发展一路顺风顺水。2002年,苏泊尔被认定为中国炊具行业第一个驰名商标。2004年,苏泊尔年营收达到了15亿,是中国最大的厨电制造商,并成为国内首家上市的炊具公司。

但出人意料的是,上市第三年,创始人苏增福选择了以不到40亿的价格将苏泊尔“卖身”给SEB集团,自己套现离场,在卫浴行业二次创业。

他不看好苏泊尔未来的理由是,随着人力成本的上升,炊具行业必然面临生产线转移,很难溢价销售炊具,所以选择法国SBE集团是苏泊尔品牌持续发展的最佳选择。

截至此次财报的报告期末,SEB集团持有苏泊尔82.44%的股份。苏泊尔对SEB集团的依赖也在逐年加重,2019年至2021年,苏泊尔来自SEB集团的营收占比分别为23.04%、28.43%和30.94%。

但订单转移为苏泊尔带来的外销高速增长并不可持续,一旦疫情缓和SEB海外工厂恢复正常运行,苏泊尔的增长前景就会存在风险。

同时,自主性的缺失也间接导致苏泊尔在研发投入上严重不足。东方证券研报显示,2020年苏泊尔的研发费用率为2.38%,不仅低于小熊电器的2.88%和美的的3.56%,更显著低于3.02%的行业平均水平。2021年的研发费用更是原地踏步在4.5亿,仅比上年增加了区区838万元。

与之相比,苏泊尔花在营销上的费用高达13.61亿元,同比大增33.56%,远高于营业收入、净利润同比增速。过去五年,苏泊尔的年均研发费用在4亿左右,远低于其在销售上所花的钱,后者是前者的四到七倍。

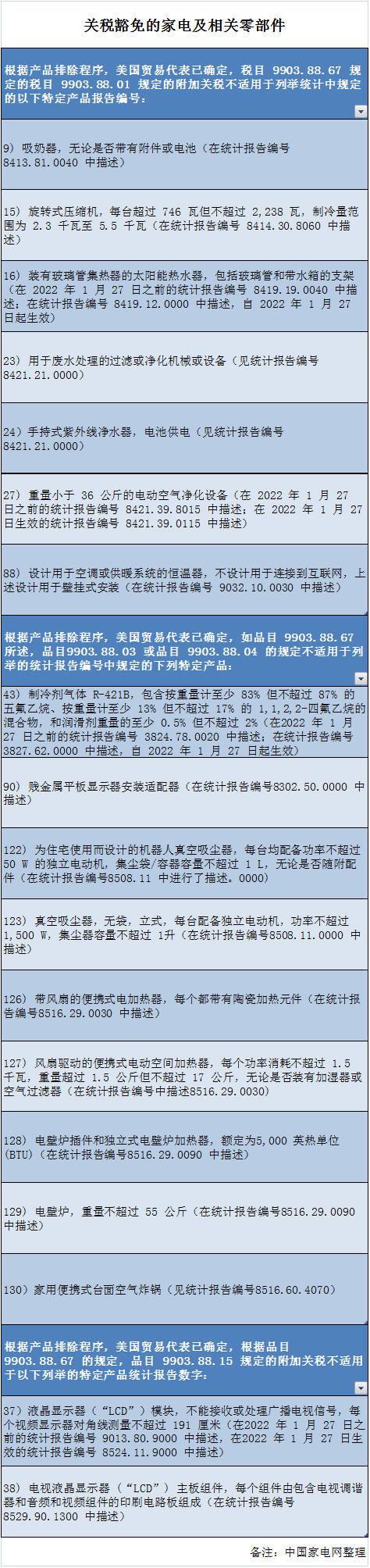

轻视研发带来的问题,首先是创新性不足,近年小家电爆款产品如空气炸锅等,均不是出自苏泊尔之手。其次是产品力下降,一些投诉平台上,关于苏泊尔产品质量的投诉日渐增多。

随着“宅经济”消逝,消费者下厨频次减少,消费回归理性,行业整体规模下滑,苏泊尔面临这些新的问题和挑战时,还能否及时应对变化呢?(王元石)