2021年,对于中国彩电行业而言,无疑是艰难的一年,零售量创十二年来最低,跌破4000万台大关,下降为3835万台,同比下降13.8%。在规模与利润的双重压力下,2021年中国彩电零售额达到1289亿元,同比增长6.6%。

行至水深处

2021年,除了成本压力,疫情影响、需求饱和、全球资源转移都是造成中国彩电市场规模下降的主要因素。

(1)环境压力:疫情改变了企业经营理念和消费观念

2020年疫情的到来,打乱了经济和社会发展的节奏,人们工作和生活的方方面面都受到影响。一是疫情严重冲击了正常的生产经营,企业面临成本增加的风险。二是疫情加速了资源向头部企业集中,中小微型企业遭遇生存考验。三是疫情加深了财富的两级分化,消费谨慎性加强。四是疫情永久性地改变了消费者的行为习惯和消费偏好。

(2)需求压力:增量竞争转向存量竞争

从2019年开始,中国家电行业进入新的发展周期,2020年疫情加速了周期拐点的到来。中国家电行业在过去几十年间的发展中,经历了从无到有、从有到优的增量扩张周期。随着中国各个家电品类百户拥有量突破100台,增量空间逐渐缩小,中国家电行业正式进入“存量分化”周期。2021年,在新的周期之下,中国家电企业竞争策略从以往依靠低价掠夺市场的“价格战”之争转向依赖产品升级的“价值战”之争。

(3)成本压力:面板价格由涨转跌,但零售价格变化更加谨慎

从2020年6月开始,面板涨价成为彩电行业最关注的事情,此次涨价潮持续到了2021年6月,历时13个月(见图2)。实际上,不光是面板,智能芯片、众多化学和光学产品、人工成本也都有不同幅度地增加。在成本上涨的低利润业态下,彩电企业的运营难度加大。面板涨价依然是造成2021年中国彩电市场规模下降的最主要原因。进入7月,面板价格由上涨周期转为下降周期,并且面板价格快速下跌。12月,面板价格与2020年6月接近,虽然成本压力逐渐缓和,但是彩电零售市场对于面板价格的变化存在滞后,第三季度零售均价仍维持在较高水平,第四季度零售市场价格开始下降。

(4)全球转移:海外市场爆发,品牌加速全球化

全球疫情之下,北美、欧洲地区各国政府出台了一系列经济救济方案,尤其对于家庭的现金补贴力度空前。另外,疫情导致人们宅在家里的时间增加,电视机作为大屏载体的娱乐、办公、学习需求直线上升。双因素推动下,海外市场对电视机的需求开始爆发式增长,2021年上半年这种趋势得到延续,加之奥运会和世界杯等体育赛事的举办,2021年上半年电视机海外市场规模显著提高。海外市场的快速增长,也为中国电视机品牌的全球化扩张提供契机,TCL、海信、小米等纷纷加速海外市场布局。奥维睿沃(REVO)数据显示,2021年中国彩电品牌海外市场占比达到56%。

市场新特点

虽然彩电市场规模呈下降态势,但是产品结构升级成为彩电消费的主旋律。2021年,中国彩电企业将营收作为考核的主要指标,经营重点转向“稳价格”和“调结构”,行业竞争回归产品价值本身。具体而言,奥维云网(AVC)分析认为,2021年中国彩电市场运行呈现以下特点。

(1)尺寸均价触底回调,价格回到3年前

2021年,经历了上游面板从供需偏紧到趋于宽松,整机成本从压力颇高到有所缓解的轨迹后,虽然面板价格上涨增加了整机企业的运营难度,但也在一定程度上抑制了彩电行业低价竞争的事业恶性循环,进而转向技术竞争、产品竞争、服务竞争的良性轨道中。奥维云网(AVC)全渠道推总数据显示,自2012年液晶电视普及以来,中国彩电市场尺寸均价持续走低,从90元/英寸降至70元/英寸,再降至60元/英寸。2017年,当面板价格进入上涨周期时,彩电尺寸均价迎来短暂性回升,然后迅速开启价格竞争,直至2020年中国彩电尺寸均价降至最低,达到52元/英寸。2020年,新一轮面板价格上涨周期来临,中国彩电尺寸均价开始回调,2021年中国彩电尺寸均价将达62元/英寸,较2020年增长10元/英寸(见图3)。

(2)消费行为转变,线上渠道碾压式成长

疫情的到来改变了人们的需求,消费者对健康的关注度增强,同时线上直播购买兴起,居家隔离催生了宅经济繁荣,线下渠道遇冷,企业积极拓展线上渠道。2021年,中国彩电线上渠道零售量占比达到68.5%,较2020年继续增长了4.5个百分点(见图4)。然而,线上渠道的大幅增长并不能为行业带来新的增量,而是依托消费行为的改变和线上渠道效率对线下渠道进行收割。

(3)资源分化,品牌进入“K”型时代

疫情后,各个行业分化加剧、聚焦少数的趋势日益突出。品牌“向上走”与“向下滑”并存,竞争考验的是品牌的综合实力。不同企业的发展路径出现分化,品牌未来也将走向不同。2021年,中国彩电市场TOP10品牌的零售量市场份额达到88%,同比增长了两个百分点(见图5)。其中,5个品牌市场份额上升,5个品牌市场份额下降。

(4)65英寸产品成为新的分水岭,技术多元化布局

2021年,中国彩电行业产品尺寸呈现聚焦性,重点尺寸集中在32英寸、43英寸、55英寸和65英寸,同时正在由小尺寸逐渐向大尺寸进化(见图6)。其中,65英寸成为年度增幅最大的产品,2021年市场份额达到21.8%,同比增长3.9个百分点;以65英寸为分界,65英寸以下尺寸产品的市场份额收缩,65英寸以上尺寸产品的市场份额不断扩张。

2021年,中国彩电超大尺寸发展迈入80英寸以上阶段,80英寸以上上市新品机型个数为79个,较2020年同期增长24个;80英寸以上产品市场份额达到2.0%,同比增加了1.2个百分点,实现翻倍增长。80英寸以上产品的快速发展离不开上游面板厂的推动,目前80英寸段产品尺寸主要集中在85英寸和86英寸,主要面板供应商包括LGD、友达、群创和BOE、华星光电;90英寸段产品尺寸集中在90英寸和98英寸,主要面板供应商包括LGD、BOE和华星光电。未来,随着面板产能的持续释放,大尺寸面板供应量将不断增加,80英寸以上产品市场规模有望迎来持续增长。

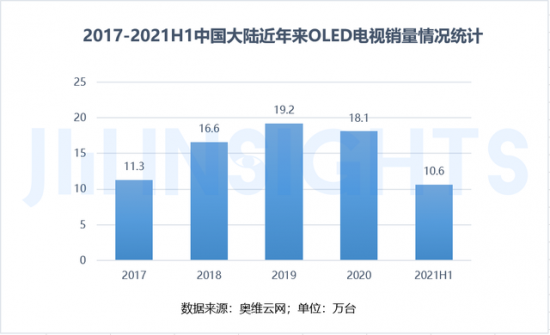

电视机的每次迭代都离不开显示技术的升级。尽管目前市场仍以LCD电视为主,但是新技术的提升和培育不断进行中,OLED电视、激光电视、量子点电视、Mini LED电视等新型显示技术在2021年实现了规模增长。奥维云网(AVC)全渠道推总数据显示,2021年,中国彩电新技术产品定位在6000元以上高端市场。其中,激光电视高端市场占比为3.0%,OLED电视高端市场占比为6.1%,8K电视高端市场占比为1.3%,Mini LED电视高端市场占比为1.8%。

坐看云起时

2021年,中国彩电市场已行至谷底。奥维云网(AVC)分析认为,行业走出谷底并非一蹴而就之事。对于彩电企业而言,当下最重要的是要坚持,做到未雨绸缪,养精蓄锐强化企业内功。

在用户端,新的消费群体正在崛起。中国人口结构老龄化趋势日渐明显。中国人口普查数据显示,2021年,中国60岁以上老年人口数量为2.64亿人次,老年人消费潜力巨大,是未来不能忽视的人群。另一个新的消费群体是“Z世代”,他们将成为未来消费的主力人群,而且他们与“X世代”和“Y世代”在消费观和消费行为上存在较大的差异。这就要求企业在产品设计、营销推广、品牌建设等方面做出改变,顺应年轻消费者的喜好。

在渠道端,新的渠道格局正在形成。彩电行业处于增量竞争阶段,渠道成为企业致胜的重要法宝。进入存量竞争阶段,传统渠道发展饱和,企业需要寻找新的渠道建立优势。2021年,家装建材渠道的前置截流效应显现,电商加速三四级市场的下沉渠道布局,企业自营渠道逐渐发挥网络优势。奥维云网(AVC)数据显示,2021年,中国彩电市场家装建材渠道零售量同比增长5.5%,下沉渠道零售量同比增长16.7%,自营渠道零售量同比增长17.5%。

在产业端,高端市场竞争新格局开始建立。2021年,中国大陆75英寸加上超大尺寸面板的出货面积占比达到56%,较2020年增长了9个百分点,高端化发展趋势已经形成。2021年,芯片的短缺也为中国高端芯片的发展提供了契机,虽然目前在芯片领域中国企业仍处于起步期,但是随着政策支持和研发投入加大,中国芯片也正在向高端化进军。

2022年,中国彩电企业的首要任务是“保营收、提利润”,而营收的两个构成要素是零售量规模和零售均价。2022年,全球竞争压力转回中国,企业在中国区域的资源投入将有所增加,加之面板价格在低位徘徊,中国零售市场的运营空间增大,零售量需求将得到激发。奥维云网(AVC)预计,2022年中国彩电市场零售量规模将达到4046万台,同比增长5.5%。虽然2022年各尺寸产品零售价格下降是大概率事件,但是中国彩电市场的产品结构升级也是主要方向,大尺寸产品市场份额的提升将在一定程度上稳定彩电行业的整体零售均价。据奥维云网(AVC)预计,2022年中国彩电市场零售均价将达到3147元,同比下降6.4%;中国彩电市场零售额规模将达到1274亿元,同比微降1.2%。