纵观2021年的中国空调行业发展,市场上充斥着各种机遇与挑战,这一年“国家限电限产”“原材料供应短缺价格飞涨”等不利因素使行业承压,但也有“全民健康化意识的高度觉醒”以及“变频化周期全面到来”等红利与机会的提振,在种种“危与机”交织之下,2021年整个空调行业砥砺前行,作为上游的电机行业,也在压力下稳步前行。

2021年先扬后抑 市场恢复性增长

2016年以来我国空调电机销售整体处于一个上升趋势,但自2017年以后电机销售增速开始明显趋稳,增速水平不及前期,主要是受国内整机空调保有量达到新高、房地产市场低迷等因素影响,一直到2020年受疫情影响跌至谷底。之后随着疫情被有效控制,市场回暖,电机销售也迎来恢复性增长。据产业在线数据显示,2021年中国空调电机销售量已达39229.3万台,同比增长9.96%,创历史新高。

2016-2020年空调电机市场总销售规模(万台)

分月度走势来看,2021年全年市场呈现“先扬后抑”的态势。前五月市场受上年同期基数较低,以及国内疫情得到有效控制影响,同比增幅明显,尤其是1-3月大幅增长;进入6-9月后电机生产销售进入“负增长”,主要原因是经过前期高增长后市场运作基本恢复正常,而随着淡季到来以及终端需求减弱,市场处于弱势运行阶段,这种情况一直持续到第四季度,行业又进入小幅储备阶段,出货小幅反弹。

2020-2021年空调电机行业月度销售增长率走势

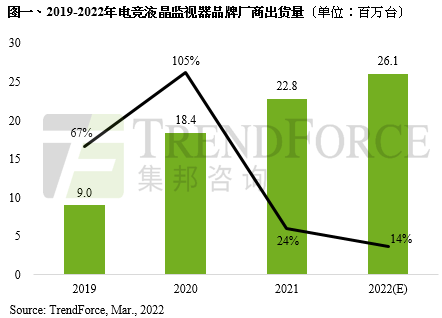

细分市场表现,直流电机成行业增长主动力

从产品细分来看,自2020年7月1日空调能效新规正式开始实施以来,空调上下游行业随着能效升级,变频替代进入加速阶段。截止目前,下游家用空调老新产品库存已逐步出清,整体产业链进入了高能效时代。

据产业在线数据显示,近年来直流电机替换率也呈连续上升态势,截止到2021年结束,直流电机(DC)的市场占比已突破44%,出货量也突破17200万台,无论是出货量还是市场占有率,直流电机的销售在2021年都攀升到了一个历史性的高度。纵观全局来看,直流电机全年增长幅度为26.8%,成为2021年拉动行业增长的主要动力。

2016-2021年空调AC/DC销量比例趋势(%)

从内外销市场对比来看,在经历了2017-2018年出口市场趋势性回落后,2019年相对良好的外贸政策带动出口规模小幅提升,进入2020年后,新冠疫情席卷全球,中国作为疫情防控最有效的国家之一,生产秩序最先得到有力恢复,在整体行业偏弱运行的情况下,出口市场以逆势正增长收官。

2021年这一状况得到有效延续,加之国内终端需求不足,企业有更多的产能投入到海外出口市场,致使外销比例进一步得到提升。

2017-2021年空调电机内外销比例走势(按销量)

2022年,内外销均将面临巨大压力

就当前国内外经济形势来看,2022年无论是国内销售还是海外出口,都将面临巨大的增长压力,从去年的市场发展不难看出,行业很难延续持续性高增长的局面,细分市场增长或将成为未来行业发展的主基调。

从国内市场来看,原材料的不断上涨以及终端需求不足,让电机企业苦不堪言。受疫情停工、海外物流费用上涨、国内限电政策、环保政策等多重因素叠加影响,国内外大宗原材料价格一直居高不下,加之受俄乌冲突带来的供应担忧影响,暖通空调行业不少企业已经发布涨价公函,但作为上游基础配件的电机和阀件企业却始终保持“低调”。

据产业在线了解,自2020年以来下游整机企业频发“涨价函”,而上游企业鲜少有明确发函调价举措,一方面是受终端需求不足,整个购销环境偏弱影响;另一方面是由于零部件虽然作为整机生产的上游环节,但相较于“需求”市场议价能力相对较弱,“涨价难”成为行业共识。故虽然下游发布了一轮又一轮的涨价通知,但上游多数企业调价仍以产业联动为主,也有部分企业主动出击,推出新的技术方案以应对市场价格的调整。

从出口端来看,2020-2021年的电机出口增长很大程度受益于全球疫情形势影响,虽然近年来中国制造地位有进一步提升,但从长远看出口市场缺乏长期增长支撑。此外大宗商品价格的不断攀升也将进一步削弱出口的利润空间,再加之海外经济政策等方面的影响,2022年出口市场不确定性因素仍然存在。

而从产品细分领域来看,虽然空调能效替代进入平稳期,但产品创新的步伐不会停歇。从市场份额来看,直流电机在空调电机整体行业的占比与变频空调的市场份额相比,还有较大的增长空间。这是由于当前直流电机主要应用在一二级能效产品上,而随着双碳政策的全面铺开,产品能效不断提高是大势所趋,与之相应的电机解决方案也将不断升级。未来,直流细分市场的增长或将成为电机行业增长的主要动力。