3月4日,飞利浦空调产研基地奠基仪式在安徽滁州举行,据悉,该产研基地位于滁州市南谯新区,总投资100亿元,分三期实施,主要用于研发生产飞利浦家用空调、大型商用空调及压缩机、电机等配套设备。其中一期家用空调项目总投资35亿元,用地达659亩,总建筑面积45万㎡,投产后预计年产能为500万套空调。

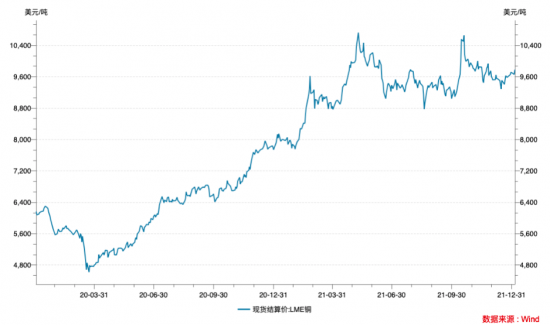

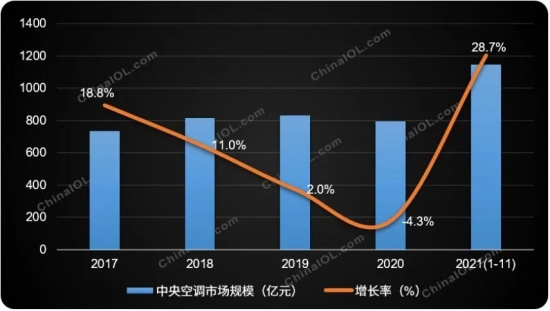

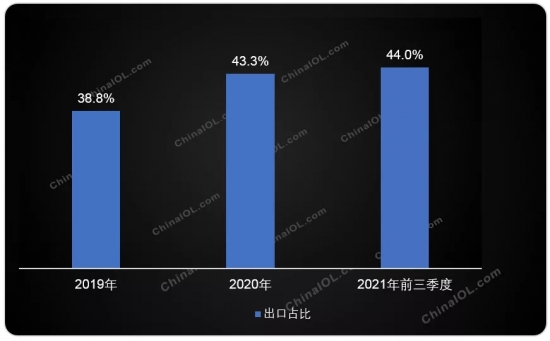

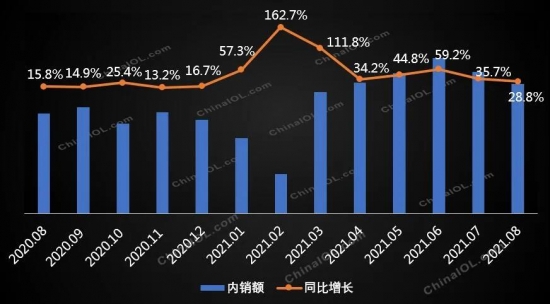

近年来,中国空调市场增量逐渐见顶,中国家用电器协会秘书长王雷提到,自2018年中国空调市场总体规模达到历史巅峰后,空调内销市场需求减缓,空调产业进入以存量换新为主的瓶颈期。中国空调市场总体规模下行,市场消费意愿降低,原材料价格持续高涨等因素为行业带来严峻挑战。在此情况下,空调行业亟需摆脱价格战的束缚,实现产品在健康、智能、舒适、节能环保等领域的创新升级。

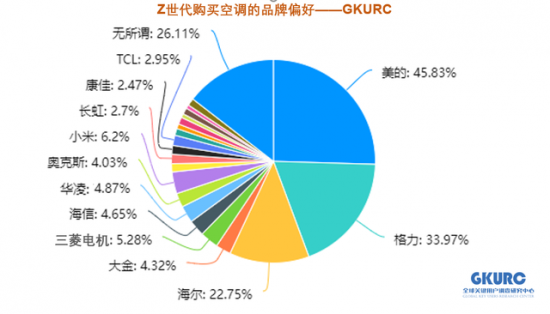

目前,空调行业以美的和格力为第一阵营的双寡头格局较为稳固,但平静的局面下其实暗流涌动。近年来,包括奥克斯空调、美博空调、小米空调等在内的一系列二、三线品牌突围战,成为搅动市场的鲶鱼。而现在,飞利浦空调的加入,又成为行业变局的一条暗线。

之所以这样讲,在于飞利浦空调背后折射的是渠道变革之下,空调行业已经不是原来的铁板一块。

尽管冠以“飞利浦”的名号,但飞利浦空调其实是近几年来才出现的空调品牌。众所周知,随着荷兰皇家飞利浦在家电领域的业务萎缩,飞利浦开始以品牌授权代工的模式来获取利润。此前,飞利浦空调由美博空调贴牌代工并负责运营,运营模式也类似小米空调,主要通过性价比产品获客。

但是,随着飞利浦空调管理团队的更迭以及自有产研基地的建设,其原来的运行模式大概率会发生转变。当前,操刀飞利浦空调的管理团队是格力电器原执行总裁黄辉以及原总裁助理胡文丰等人。黄辉曾是格力电器的二号人物,主抓技术领域,自1992年毕业后即加入格力电器,拥有丰富的技术管理经验。2021年2月21日,格力电器发布公告称,公司董事会于2月19日收到公司董事、执行总裁黄辉的书面辞职报告;辞职后,黄辉将不再担任格力电器任何职务。而胡文丰原来曾任格力电器总裁助理,并主管销售,同时兼任晶弘冰箱董事长。目前,黄辉任飞利浦空调董事长,全面负责研发及公司大小事务。而胡文丰以及原格力电器电商管理部部长李鹏,则分别担任飞利浦空调中国运营总部总裁和副总裁。

黄辉等管理团队的加盟,为飞利浦空调带来了空调行业人脉资源底蕴,而滁州百亿产研基地的奠基,无疑成为飞利浦空调建立稳固“大本营”的第一步,这有利于改变飞利浦代工贴牌下的轻资产模式,强化品牌的研发和制造标准,进而提升产品质量。

此外,飞利浦空调背后还隐隐浮现出高瓴资本和格力电器渠道代理商的身影。

“飞利浦”空调获得品牌授权,不难让人联想到高瓴资本。2019年高瓴资本以417亿元入主格力,成为格力电器第一大股东,当时业界评述认为高瓴资本的入驻开启了格力电器“无实控人”时代。不过,高瓴入驻后,格力电器股价随后开启“下跌”模式,彼时高瓴股份转让价格为46.17元,而到2022年格力电器股价已经在34元左右徘徊,高瓴的投资浮亏25%左右,这其中有疫情、市场、内外部环境等综合因素影响,但其中还可能涉及控制人之间的股权之争,一些投资者认为格力与高瓴“双方存在经营理念的不合”。

回到2021年3月25日,高瓴资本还进行过一项家电产业布局,即斥资37亿欧元收购飞利浦家用电器业务,主要涵盖厨房电器、生活电器和个人护理电器等领域,同时高瓴还取得飞利浦家用电器全球品牌15年授权,估值7亿欧元,交易价值合计44亿欧元。而随后不久,美博集团转让了飞利浦空调在中国的品牌授权,转让给上海飞荔科技,美博集团当时称,公司会引入新的战略投资者,发掘空调细分市场商机。

而从企查查等平台提供的股权穿透结构来看,目前负责飞利浦空调中国运营的是南京智浦公司。南京智浦成立于2019年12月20日,其中美博集团控股51%,上海飞荔科技持股49%。另外,南京智浦于2021年11月3日成立安徽智浦供应链管理有限公司,由黄辉任执行董事兼总经理、法定代表人。

而除了格力电器黄辉等原高管团队和高瓴资本的身影,南京智浦和上海飞荔背后的投资人还指向格力电器重要的区域代理商徐自发。徐自发是北京明珠新兴格力空调销售有限公司、河北新兴格力电器销售有限公司的法定代表人。

近年来,随着空调分销渠道的变革,格力电器也开启了渠道扁平化改革,通过直播和官方线上小程序等方式改变传统“经销商层层绑定”、“压货返利”的模式,极大冲击了区域代理商的利益,双方矛盾逐渐显现。

黄辉团队、高瓴、徐自发,凑齐了飞利浦空调管理、资本、品牌和渠道等多重发展要素。尽管飞利浦空调股权结构中没有直接出现高瓴资本的影子,但双方的品牌合作是不争的实施。在奠基仪式上,飞利浦全球市场发展亚洲区负责人George Williams现身并做了这样的表述,“多年来,在健康空气和舒适环境领域,飞利浦在空气净化器等产品市场取得了巨大的成功和领先地位。现在我们和深耕于空调行业多年的专业团队再次出发,推出全新的飞利浦健康空调。这不仅是飞利浦健康科技版图在空气健康领域的进一步延伸,也是飞利浦进入大白电领域的重要战略决策,对于飞利浦品牌而言有着里程碑式的意义。”

一定程度上,飞利浦空调脱离了原来的“散装”状态,在企业和品牌凝聚力上更进一步。另外,在致辞中,黄辉提到飞利浦空调产研基地不仅会布局整机组装,还会涉及电机、压缩机等上游零部件的开发制造,未来公司还将建造各类家电实验室,提升前瞻技术布局。

目前,中国空调行业虽然格局稳固,但竞争激烈;2021年,国内家用空调零售量为4689万台,距离2018年顶峰的5703万台已经减量1000余万台。据奥维云网数据显示,2021年美的、格力线上销量份额合计占比56%,线下份额合计占比68%,其他品牌除海尔占到10个点以上,其他均呈个位数分布。另一方面,各阵营之间的市场份额“攻伐”也不是一成不变的, 2020年美的营收超越格力,一定程度上改变了空调行业竞争格局。而在前两年奥克斯势头迅猛时,也曾对“格、美”攻城略地。

有行业人士分析认为,总的来说,现在消费者尤其是年轻群体对品牌的包容度更高了,这为新品牌的成长提供了契机。新冠疫情爆发后,飞利浦空调打出了“健康科技”牌,2021年9月开始在央视投放广告,为“飞利浦”与空调的结合创造更多声量。

飞利浦空调背后出现的渠道代理商现象也值得思考,在传统空调分销模式下,渠道代理商掌握很大话语权,同时多年来也积累了广泛的资金、人脉等资源。而随着电商渠道的崛起,家电企业分销模式走向扁平化,传统代理商的权利和利润都被大幅削弱,这既加剧了厂商与渠道商间的矛盾,也促使渠道商改革求变,无论是主动还是被迫。

在家电渠道走访中,浙江百诚未莱负责人便曾提到,渠道扁平化极大削减了代理商数量,同时厂家主导地位愈加强势,很多代理商的收入不足以继续支撑其运营,不得不转型。“我们现在也是多条腿走路。市场变化太快,能够生存下来就是优秀的。这个时代,总要不停地跳出原来的思维框架。”

未来,随着空调分销模式的变革,是否会有更多徐自发一样的代理商、经销商跳出原本的框架,涉及产品生产制造营销,其实并非不可能。

从格力原高管团队,到投资人和经销商团队的身影,飞利浦空调的背后其实更像一场行业资源的重新排列组合,尽管短时间内这种重置未必能够影响空调行业的现有格局,但却无疑在原来的分工模式下敲开了一道裂口,叠加时代的飞速变革,这道裂口是否会越来越大将成为一个有趣的议题。(刘拓)