新能源汽车产业火热,退役后的动力电池也成了抢手货。

据了解,近期由于锂、钴、镍等原材料价格大涨,动力电池回收价格也随之飙升。有业内人士透露,现在动力电池回收很火爆,一天一个价。在比较极端的情况下,回收的折扣系数甚至出现倒挂的现象。

资料显示,一般动力电池的服役年限在5年左右,结合中国新能源汽车产业首批推广应用在 2013-2014年之后,第一批动力电池己经到达退役年限。机构保守预计,2030年动力电池回收市场有望超过1000亿元的规模。

随着预期升温,宁德时代、比亚迪和格林美等头部企业纷纷下场布局,提前卡位。其中,宁德时代在去年10月12日宣布,对涉及废旧电池材料回收的产业园项目投资320亿元。

不过,整个行业高速发展预期的背后,同时存在退役电池二次使用成本高、回收资源化利用“正规军”打不过“黑作坊”等难题。

动力电池回收价格暴涨

“原材料价格上涨趋势迅猛,我国钴、镍、锰对外依存度超过90%,未来整个动力电池的产量还会增高,势必需要通过电池的回收利用弥补前端资源的紧缺。”去年10月份召开的行业会议上,中汽数据有限公司主管王攀表示,上游原材料供需矛盾的加剧,引发产业链上下游对动力电池回收的关注。

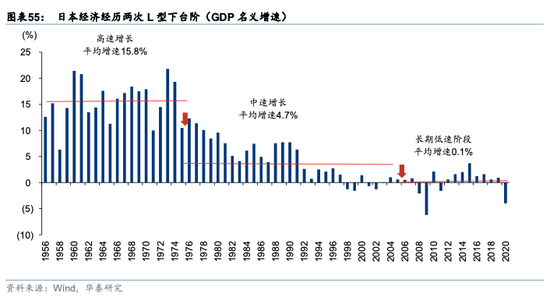

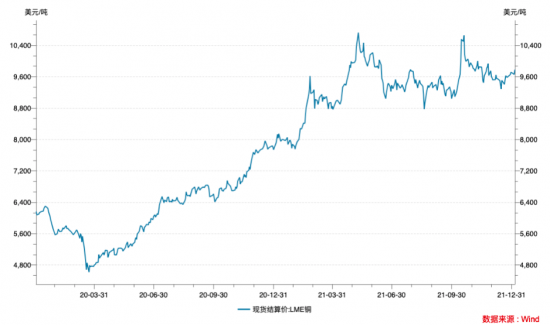

据公开信息,过去一年动力电池的上游原材料镍、钴、锂等金属价格一直处于上涨通道,其中,电池级碳酸锂均价已从2021年初的5万元/吨,涨至近期突破30万元/吨的价格。

生意社数据显示,2021年10月至今,钴价由39.82万元/吨上涨至49.8万元/吨,四季度单价涨幅约25.06%,创近3年来的新高。

另据中国汽车工业协会预测,2021年中国新能源汽车最终销量有望达到340万辆,整体汽车销售达到2580万辆。如果按照这一数据测算,中国新能源汽车的市场全年渗透率将有望首次达到13%以上。

中汽协则预计,2022年中国新能源汽车销量有望达到500万辆,同比增长47%。

伴随着新能源汽车产销两旺,叠加原材料价格大涨,通过回收动力电池以获取相关金属材料,变得有利可图。而且金属价格越高,退役电池回收价格也跟着水涨船高。

“大家都抢得很火爆,一天一个价。”厦门钨业控股子公司相关人员对每日经济新闻表示,一些厂家预计后面还会涨价,会把后面几天的价格提前报出来。

据悉,在过去,正常情况下回收企业的利润保持在8-10个点范围内。但现在,为了争取到一定的订单数量,一些商家在2-3个点的利润,只要不亏本就去竞争。更有甚者,一些前端厂家在折扣系数超过100%时,依然贴钱来回收,以获取其中的材料资源化利用。

所谓折扣系数,是指动力电池回收企业购买退役电池时的定价方式。企业在回收时,先要根据金属市价对电池所含金属元素估值,再根据估值打折定价。例如,生意社钴华东市场价格是40万/吨,企业回收时就会以此价为基准为电池里的金属估价,然后再乘以70%或者80%的折扣系数成交。

有回收商透露,折扣系数倒挂,厂家愿意贴钱回收,一方面是预期镍钴等价格还会上涨,另一方面在上游原材料供应不足的情况下,反映出市场对货源十分渴求。

宁德时代旗下从事电池回收业务的邦普公司相关人士表示:“回收一般都是以钴价为计价基准,铜锂不计价。现在倒挂主要是锂价高了,大家依然以镍钴为基础,不计铜锂,倒挂正常”。

除此之外,退役动力电池变得抢手也与其资源化利用率提升有关。

一般来说,新能源汽车中的动力电池在衰减大于20%时,就无法满足汽车驾驶的要求,需要“退休”。对于衰减区间在20%-40%的退役电池,可以满足二次使用的梯次利用,比如用在通信基站、太阳能路灯、UPS电源及其他小型储能领域。

如果衰减超过40%,动力电池一般就只能被拆解进行资源化利用,这也成为动力电池回收市场的第二种商业模式。在原材料翻倍上涨的行情下,直接提取电池里的锂钴镍元素,进行资源化利用,远比梯次利用更划算。

在回收的经济效益放大之下,不少业内人士也认为,考虑到梯次利用标准很高,当前电池资源化利用更符合实际情况。

巨头们纷纷下场掘金

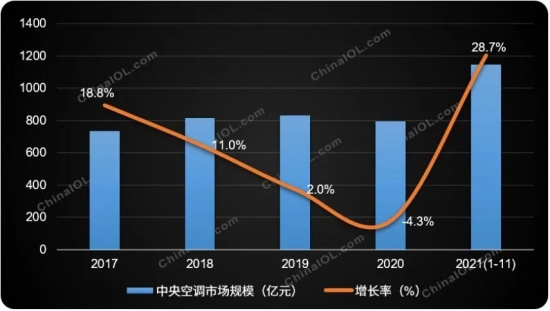

相关统计数据显示,动力电池正被视为下一个风口,市场红利也让各方的关注热情高涨。

据韩国市场研究机构SNE数据显示,截至2020年,中国动力电池退役量约达25GWh,而到2025年,中国动力电池退役量将达90GWh。

中国汽车技术研究中心数据显示,2020 年国内累计退役的动力电池市场规模达到100亿元。而机构预计,基于保守假设,若未来各类材料价格每年在2021年基础上提升2%,则对于2030年动力电池回收总规模将达1074.3亿元。

据招商证券研报的分析,如果按照动力电池4-6年的使用寿命来测算,2014年生产的动力电池在2018年开始批量进入退役期,预计从2021年开始我国将迎来第一批动力电池退役高峰期。

如果基于动力电池4-6年的使用寿命和目前新能源汽车销量增速来看,业内预计到2025年后,每年退役电池数量增长将超百万量级。去年3月份,“加快建设动力电池回收利用体系”出现在2021年的政府工作报告中,这是有关“动力电池回收”的话题首次登上政府工作报告。

在政策和市场前景的双重驱动下,大量企业涌入电池回收行业。数据显示,2020年是动力电池回收企业注册量的高峰期,全年新增2579家,同比增长253.3%;2021年上半年新注册了9435家,同比增长2611.2%。

不过,目前市场的主要玩家还是靠近新能源产业链的巨头们。其中格林美、比亚迪及宁德时代旗下的邦普已成为回收市场的主要参与者。

以废弃钴镍钨资源与电子废弃物的循环利用为主营业务的格林美,是国内电池回收的绝对龙头。公司自2003年开始启动废旧电池回收业务,目前具备完整的规模化回收处理、资源化循环利用产业链。

1月4日,公司在互动平台上透露,2021年上半年动力电池回收业务快速增长,实现营业收入5473.70万元,同比增长75.90%。公司称,动力电池回收是新能源行业的下一个收益风口,是百年才有的机遇。

根据规划,到2025年,格林美动力电池回收总量超过25万吨,并谋划与全球上下游合作,在印尼、欧洲建设动力电池回收基地。

作为国内新能源整车厂的领军企业,比亚迪在动力电池回收业务上也布局较早。目前已经在全国设立了40余个动力电池回收网点,采取精细化拆解、材料回收、活化再生综合利用三个步骤达到经济效益最大化。

此外,比亚迪还与动力电池回收利用大户中国铁塔公司达成战略合作,共建共享回收网络,实现退役电池梯次利用规模化。

2015年,宁德时代收购了广东邦普。目前,邦普已形成“电池循环、载体循环和循环服务”三大产业板块,专业从事数码电池和动力电池回收处理、梯度储能利用。

去年10月12日,宁德时代宣布对涉及废旧电池材料回收的产业园项目投资320亿元,主要建设具备废旧电池材料回收、磷酸铁锂及三元前驱体、磷酸铁锂、钴酸锂及三元正极材料、石墨、磷酸等集约化、规模化的生产基地,拟由子公司广东邦普及其控股子公司宁波邦普负责实施。

最新的数据显示,邦普年处理废旧电池总量超过6000吨、年生产镍钴锰氢氧化物4500吨,总收率超过98.58%,回收处理规模和资源循环产能位居行业首位。

除了上述企业,2021年下半年,LG能源、SK创新、三星SDI、特斯拉、国轩高科、亿纬锂能等企业纷纷入场,动力电池回收俨然成了巨头们的另一个角力场。

仍有行业难题亟待解决

不过在政策和行业利好下,看上前景无限的动力电池回收市场,却也存在着种种问题和限制。

在电池两种回收工艺上,梯次利用主要难题是对电池剩余寿命及性能评估。

2018年至今,工信部先后公布了三批共47家企业进入符合“新能源汽车废旧动力蓄电池综合利用行业规范条件”的名单,业内俗称“白名单企业”。

对于这些白名单上的企业而言,回收利用要符合一定安全和环保标准。对于收来的电池,首先要诊断还有多少能量、使用过程中有哪些损耗等等,才能制定它的再利用方案。而实际中,动力电池厂商对电池技术信息保密的限制,使得回收企业难以读取到电源管理系统、通信协议等关键技术信息,不能有效界定电池寿命。

而且即便同一个品牌同一批次,每一块电池到退役后的状况都不尽相同,这为其再利用增加了难度。

资源化再利用技术相对成熟,但评估标准和体系的缺失导致了定价机制不健全。同时贵金属提取过程中的污染治理、最低提取率等要求,都需要成熟的技术及设备来处理,但这样一来意味着付出更高的成本。

而那些白名单之外的“小作坊”,由于处在有效监管之外,他们没有这方面的成本和负担。因此,市场上常常发生正规回收企业竞争不过小作坊的现象,大量退役电池流向了出价更高的非正规回收渠道。

对于梯次利用中存在的难题,有业内人士建议车企与回收企业签署知识产权保密协议,或者建立联合运营模式,开放出一些数据方便回收企业更快速的甄别退役电池的生命周期、电池性能等各方面信息,降低梯次利用成本。

而拆解回收环节的乱象,还需要通过技术手段来解决。威马汽车曾透露,其试图建立动力电池追溯编码规则,使用统一电池编码,确保每一块动力电池都有迹可循。

布局换电业务的上汽、蔚来等车企,则在换电途中完成对电池的检测,对于达到退役标准的电池引入到有资质的企业去处理,也一定程度上解决了报废电池的流通问题。

有观点指出,目前新能源车市场上,主要是磷酸铁锂和三元锂电两类材料为主,只有解决好回收再利用这一最后闭环,才不会让钠离子电池、氢动力电池轻易取代。(李亦辉)