曾让众多家电企业头疼的上游大宗材料价格正在回落。二季度铝均价环比下降7.10%,冷轧板环比下降2.18%。作为“带头大哥”的铜价更是延续下行态势。7月6日,伦敦金属交易所三个月期铜价下跌近5%至每吨7291.50美元,为2020年11月以来新低。

业内人士表示,上述大宗原材料价格回落将降低家电企业生产成本。铜价下降速度最快,铜材用料较多的空调产业链企业有望率先受益。在均价持续提升的背景下,白电也是受益最明显的细分领域,格力电器在内的头部公司对终端产品拥有较强定价权。

原材料价格下降

原材料在家电公司成本端占比较大,龙头企业中原材料占营业成本的比重均在85%以上,故原材料价格波动对企业的盈利影响较大。具体来看,铜、铝、钢材、塑料占比之和分别约为洗衣机、空调、冰箱成本的60%、50%、60%。

自2021年初开始,包括铜在内的原材料价格上涨让众多家电企业叫苦不迭。近一年来,在相关上市公司业绩说明会和互动区,投资者最关心的便是原材料价格上涨给上市公司带来的压力如何。格力电器董事长董明珠在去年3月公开表态,铜价在上涨,但不是长期的。格力坚持不涨价,但如果铜价继续上涨,就要视情况而定,不要把涨价马上转移给消费者。这一表态赢得了众多消费者的赞赏,同时也侧面印证了以铜为代表的上游原材料对企业的影响程度。

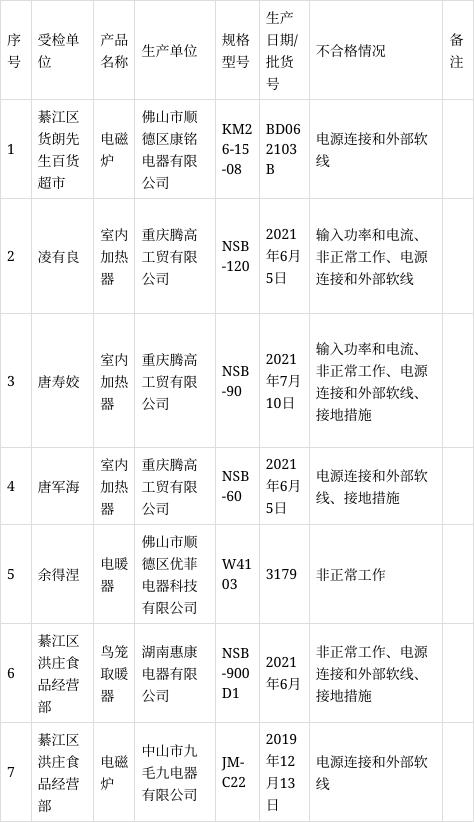

值得注意的是,家电主要原材料价格从今年4月以来企稳回落。二季度铝均价为20615元/吨,同比增长11.04%,环比下降7.10%;冷轧板均价为5430元/吨,同比下降13.77%,环比下降2.18%。

铜价的走势更具有代表性。“今年上半年,铜价先扬后抑,价格重心大幅下移。一季度,在俄乌冲突影响下,市场对供应扰动关注持续提升,铜价重心稳步上移。”国贸期货有色金属分析师方富强表示,进入二季度,情形发生了变化,受美联储加息影响,市场对全球经济衰退担忧提升,铜价大幅下挫。其中,内盘沪铜下探至60000元/吨左右,外盘伦铜则下跌至8000美元/吨,内外盘铜价均已跌至2021年2月以来新低。数据显示,LME铜最新现货结算价为7975.5美元/吨,同比下滑14.63%,环比下滑15.65%。

对于后市行情,华泰期货认为,目前铜价下跌更多是来自市场情绪的影响,从基本面角度而言,国内或许存在疫情出现反复后,供需回归节奏短暂错位的情况,但也绝不至于令价格出现如此大幅下挫。市场情绪或仍需较长时间才能企稳,短期内铜价恐仍将继续承压。

白电均价持续提升

受疫情等因素影响,家电行业上半年销售承压。

产业在线数据显示,今年1-5月空调行业累计实现产量7029万台,同比下滑1.3%;实现销量7071万台,同比微增1.2%,内销量同比上升1.7%。6月,空调行业内销、外销、总排产量同比增速分别为-17%、-22%、-12%。冰箱1-5月内销量同比下降6.8%,5月同比下降9.9%;洗衣机1-5月内销量同比下滑10.1%,5月同比下滑10.1%。

尽管销售数据平平,但长江证券表示,考虑到疫情趋稳的态势,内需最差阶段已经过去。

家电板块已出现边际改善迹象,三大白电均价持续提升便是佐证。中怡康提供的数据显示,今年5月,空调整体市场均价为4013元/台,同比增长8.3%;冰箱和洗衣机市场均价分别达5960元/台、4097元/台,同比分别增长11.9%、9.5%,延续此前的上涨态势。

业内人士表示,6月中旬以来,全国多地持续高温,有望快速带动空调、冰箱、冰柜等制冷设备需求增长。

业绩迎来修复机遇

原材料价格下行会对家电企业的盈利带来哪些变化?

业内人士表示,家电零售价格随原材料涨价而提升,但不会因成本回落而同步下降。对比“空冰洗”成本指数与其终端销售价格走势,可发现成本上涨将拉动供应链各环节涨价,从而传导至终端产品均价提升;反之成本降价时零售并不跟随同步降价,主要是因为空调、冰箱、洗衣机行业集中度较高,行业前三位的市占率长期维持在70%以上,使得头部公司对终端产品拥有较强定价权,拉动均价稳中有升,享受溢价利润空间。

以空调市场为例,光大证券表示,若2022年原材料价格走势分化,且空调产品价格上涨5%,以美的集团、格力电器、海信家电、海尔智家这四家公司的2021年度财报为基础,结合2022年以来原材料价格的走势,当塑料价格下调20%,铝、铜价格上涨10%,钢价保持不变,空调成本将上升2%,毛利率则有望提升2.4个百分点,家电企业的盈利能力有望迎来修复。

国金证券认为,分季度来看,2021年二季度和三季度为原材料价格增速的峰值,因此2021年四季度企业面临的成本压力最大。今年四季度行业毛利率修复幅度将高于今年三季度。分品类看,白电原材料价格回落后利润弹性将更大。国金证券家电首席分析师谢丽媛表示,全年来看,白电龙头毛利率均有望修复。(罗晨)