“这是一个最好的时代,也是一个最坏的时代。”作家狄更斯在《双城记》里的这句话很贴合新冠肺炎疫情下国内大家电企业面临的全球现状。

后疫情时代海外家电市场加速发展,机会大于国内市场

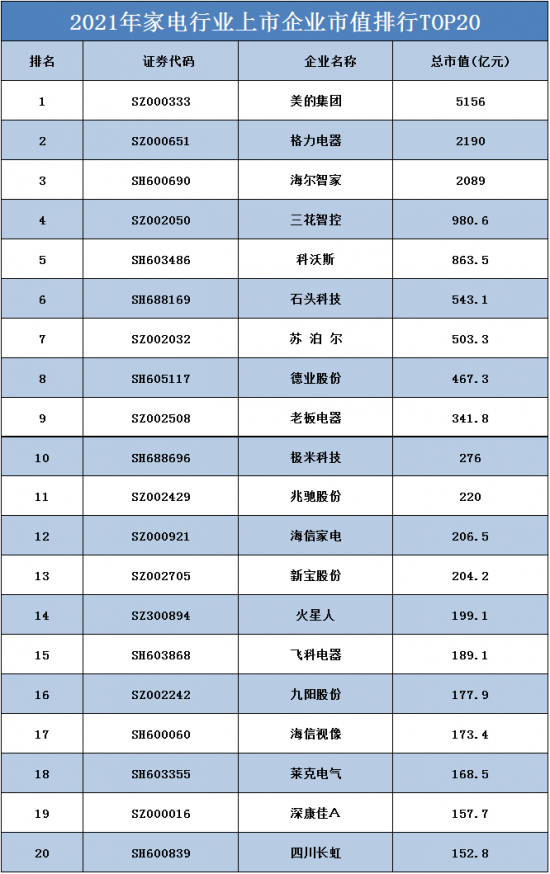

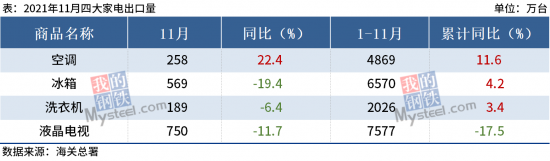

由于疫情波及面的复杂性和长期性,全球供应链处于紧张状态,包括家电企业在内的中国企业,在2020年疫情爆发初期就采取积极、审慎的措施,恢复生产。中国有效的管控措施,使得国内企业生产并未受到太大影响,完善的供应链优势使得国内大家电企业在近两年的海外市场获得加速成长的机会。国内企业多年来的国际并购,例如海尔收购GEA、海信收购Gorenje和Toshiba彩电、美的收购Toshiba白电等,经过整合也逐步进入收获期,GEA美国、海信欧洲、美的在东南亚等区域都取得不错的成长。近两年,国内大家电企业在海外市场的占比提升速度加快。

反观国内市场,受宏观调控影响,房产信贷收紧,“房住不炒”政策未曾松动,加之中国新婚人口逐年下降,刚性新增需求下滑,大家电市场处于以替换为主的存量横盘时代,大品牌的市场集中度大幅提升。

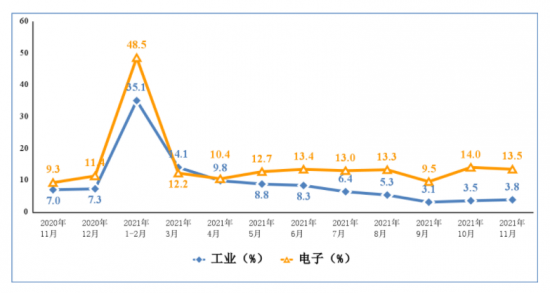

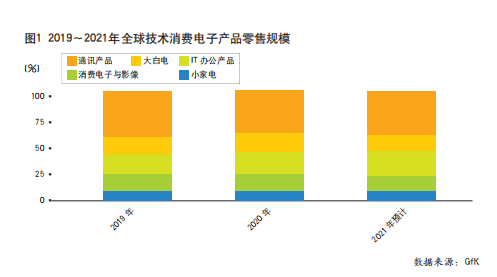

事实上,疫情并未对海外市场需求形成抑制,2020年全球技术消费电子产品零售额同比增长3.2%;预计2021年整体技术消费电子产品零售规模将达14070亿美元,同比增长约12%(见图1)。其中,对于大家电产品而言,疫情只是打乱了消费节奏,零售规模依然有所增长。许多消费者因为不能外出消费,将很大一部分支出调整到家庭内消费,特别是小家电和IT产品,受宅经济的推动,近两年一直保持较高的增长。此外,在疫情影响下,全球家庭数字化和产品消费升级替换趋势明显。中国企业正在执行着重加强海外市场、加大投资的战略。业内普遍达成共识,如果错过窗口期,在其他企业赢得先机并且市场集中度提升的情况下,企业后期再进入海外市场的难度将成倍增加。

疫情加速海外电商和O2O渠道发展,可借在线渠道快速渗透海外市场

疫情前,海外市场的主力渠道是线下渠道。举例来看,2018~2019年,西欧和拉丁美洲大家电市场的线上渠道零售占比都不到20%。海外实体店类型多种多样,包括全国性和区域性家电连锁、个体家电实体店或者个体家电联盟、专卖店、商超渠道、家居渠道等,有的国家渠道比较离散,企业铺货提升速度慢,难度大,投入产出见效的周期长。后疫情时代,海外家电市场线上渠道发展迅猛,西欧和拉丁美洲的线上渠道比重分别提升了11个百分点和18个百分点。而且,欧洲等其他区域的线上、线下渠道销售的产品价格段结构占比较接近。这与东南亚和中国市场线上、线下渠道销售的产品结构差异大,同时,与中国市场线上渠道以低价产品为主的情况相比,差异也较大。

疫情反复使得线上消费习惯在2021年得以延续和保持,海外各区域家电市场线上渠道均呈现出加速发展的态势。GfK针对全球消费者的调查研究显示,51%的在线购物消费者更愿意推荐产品,这个数字比线下购物的42%高9个百分点。因此,零售商比以往更注重消费者的在线购物体验,消费者在感受到线上渠道良好的购物体验后,也乐于分享和推荐给其他消费者。这种体验分享带来的口碑效应,将对一些优质产品形成高效的传播,非常有利于品牌宣传推广。同时,疫情期间品牌的流动性加大,意味着品牌固化的格局更容易打破。因此,线上渠道不仅是拓展海外市场的快捷通路,也是企业进行品牌经营的高效渠道。疫情为中国品牌进军欧洲传统市场,进行品牌破局提供了更多机会。从线下渠道来看,海外一些大型传统家电连锁零售商也在积极迎合这一消费趋势,加强了O2O的发展。双线运营的零售企业呈现出更好的发展态势,这一现象在欧洲更为明显。国内主流家电企业近两年在海外市场的线上渠道提升很快,并通过线上渠道发展提升份额,扩大了在渠道商和消费者中的影响力,将有助于中国品牌在线下渠道的拓展。

消费圈层化为全球化带来挑战和机遇,海外创牌正当时

受疫情影响,大宗商品,如原油和铜、铝等原材料,从2020年5月开始进入涨价通道。同时,海外市场物流费用成倍增长,甚至出现了货柜的运费高于运输家电货品价值的现象。再加上芯片短缺成为困扰行业发展的一大问题,全球家电市场的竞争一定程度上演变为是供应链和物流管理能力的竞争,加剧了企业经营的复杂性。

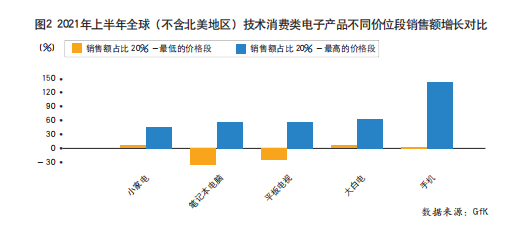

与此同时,消费力分化,消费圈层化在疫情之下更加明显,技术消费类电子产品低端消费受到抑制,高价格产品的消费呈现良好的发展态势。这种趋势不仅体现在某一类产品上,而是成为各品类产品的共同趋势——GfK全球对于技术消费电子产品零售产品监测结果显示,2021年上半年,高价格段产品占比增长很高(见图2)。大家电高价格段产品同比增长54%,而入门级低价格段大家电同比增长率只有6%,在2020年受疫情影响基数相对较低的情况下,高端家电消费快速复苏,取得高增长。GfK疫情期间对于消费者的调查也显示,高端消费者对于自己未来收入更有信心。

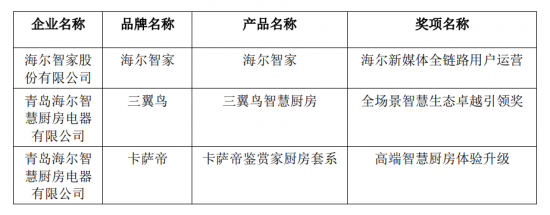

乐观的是,由于拥有强大的内需市场作为后盾,这几年来国内大家电企业的创新能力快速提升。从产品技术创新来看,国内不同细分市场能够为创新提供足够的生存土壤,整体产业链的提升也为整机企业创新提供了可能性。同时,运用互联网思维,对于用户需求和痛点的把握显著加强,也是国内企业的优势。国内家电企业的品牌集团化布局、注重发展高端产品发展,呈现套系化特点、产品设计更加时尚和多元,主力品牌都拥有相当丰富的多层次产品线。

利用产业链的优势以及原创性的创新产品和技术,结合对海外市场消费者了解的逐步深入,国内企业可以通过加大中高端产品投入形成错位竞争优势,有利于国内企业树立和提升品牌形象和定位。

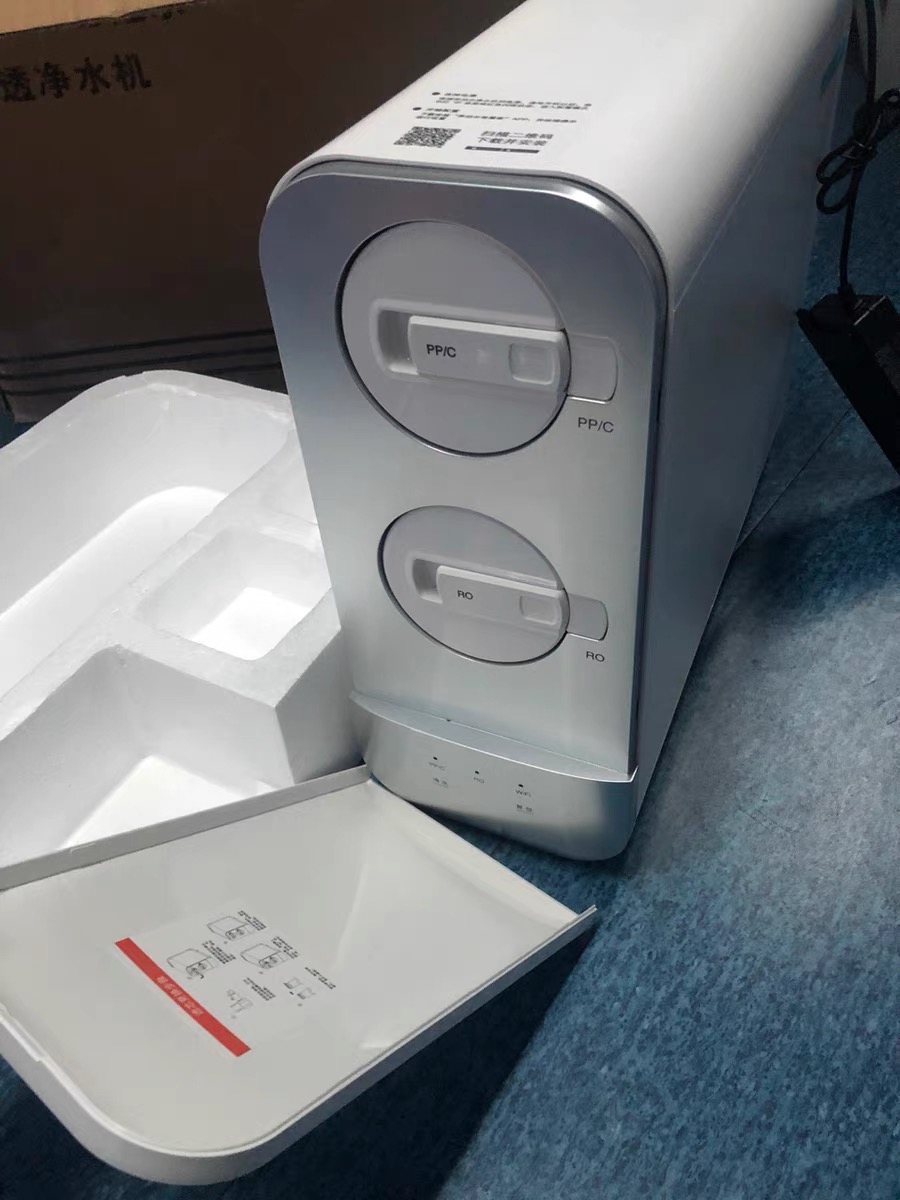

利用智能IoT先发优势,加大海外市场智能发展步伐

智能IoT是未来的发展趋势,目前,智能产品的增速都很高,但智能产品品牌的全球竞争格局还未真正确立。国内企业在智能IoT领域积极投入,华为、小米等互联网企业从软硬件打造智能平台和生态圈,海尔、美的等家电企业积极打造场景化智能家居生态,科沃斯和石头等引领了全球智能吸尘器的产品创新,中国家电的智能化占比已经超过全球很多区域和国家。根据GfK全球对于大家电产品零售监测,2021年上半年,中国智能链接产品零售占比达到33%,同比增长64%;西欧地区大家电智能产品占比只有17%,但同比增长达到82%。中国家电企业拥有先发优势,可以在海外市场积极利用,主动扩大智能产品的投放。以扫地机器人为例,中国产扫地机器人在欧洲等海外市场的占比快速提升,通过消费者之间口碑推荐,实现了快速渗透。

疫情给全球家电市场带来很大的不确定性,由于企业自身状况和资源各不相同,拓展海外市场可以采取不同的发展路径。但可以肯定的是,当前正是加大发展海外市场和经营全球品牌的好时机。中国家电企业应该加大对海外市场的投资。(蔡凌)