一、A股信心指数及私募仓位

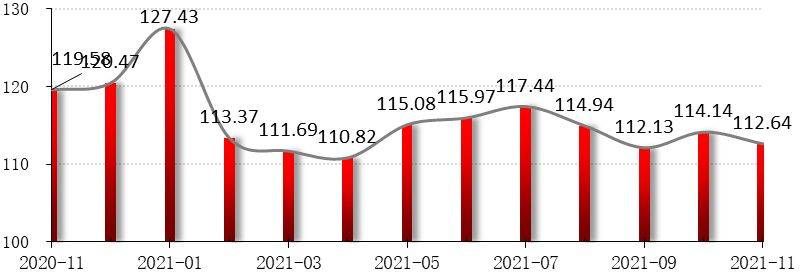

2021年11月,融智·中国对冲基金经理A股信心指数为112.64,相较2021年10月环比下降1.31%,私募基金经理信心指数出现微幅下降趋势。

下图是融智•中国对冲基金经理A股信心指数最近一年的走势图:

图1:融智·中国对冲基金经理A股信心指数

资料来源:融智评级研究中心

调查时间:2021年10月8日至11月1日开盘前

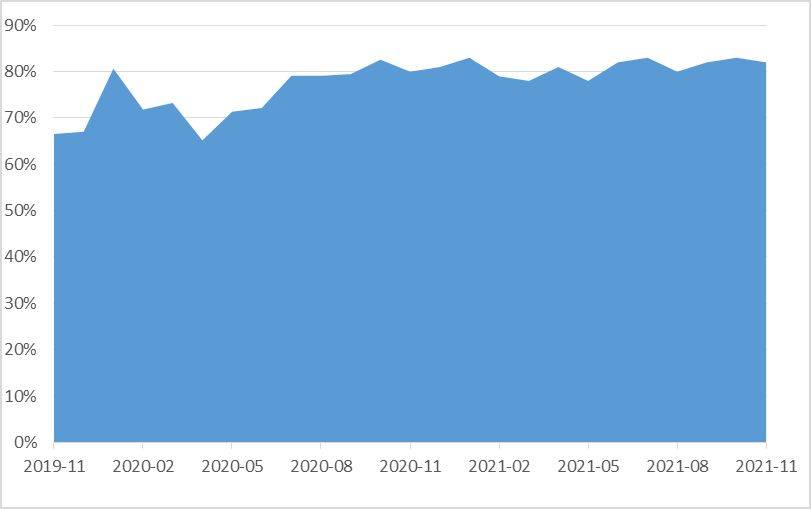

从私募的仓位来看,10月股票主观多头策略型私募基金的平均仓位为82.00%,相较于上月略微下降,仍处于历史高位水平。

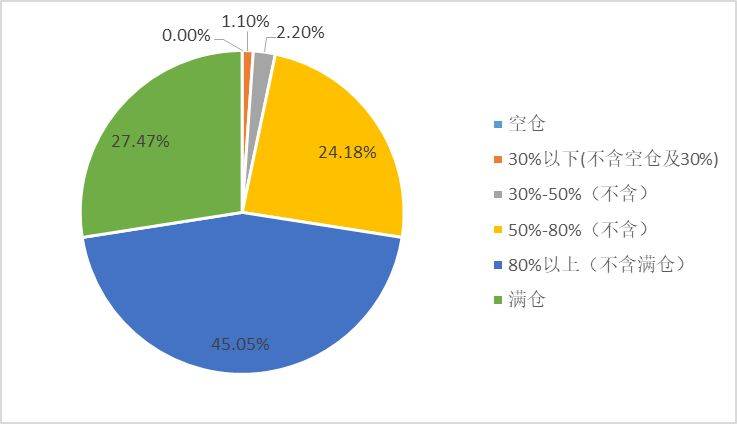

具体仓位分布方面,调查结果显示,中高仓位的私募基金数量较上月变化不大,仓位在5成及5成仓以上的私募基金占比96.70%。其中27.47%的私募目前处于满仓状态,相比上月下降0.19个百分点;80%以上(不含满仓)区间的私募占比45.05%,相比上月降低1.75个百分点;50%至80%(不含)区间的私募占比24.18%,相较上月显著提升3.96个百分点。综上,私募在10月份仍维持较高仓位,较为显著的是在中高仓位(5-8成)的私募占比有所增加。

图2:当前私募机构仓位分布情况

资料来源:融智评级研究中心

图3:私募基金平均仓位走势图

资料来源:融智评级研究中心

二、信心指数两大分类指标走势

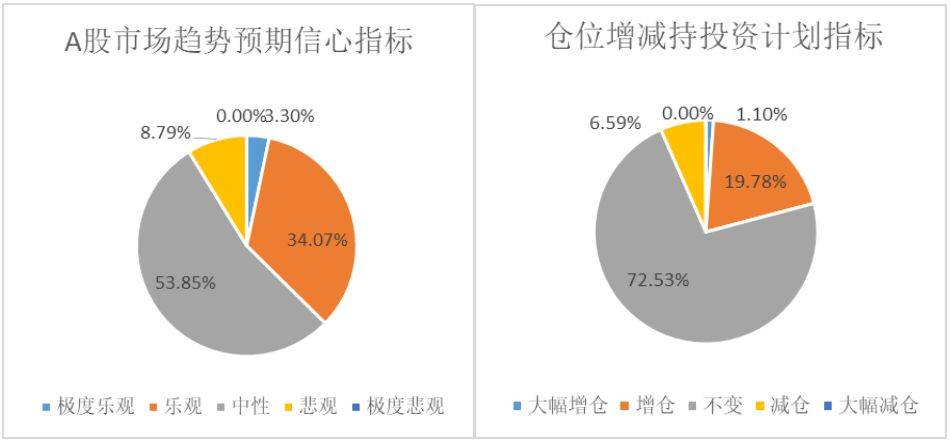

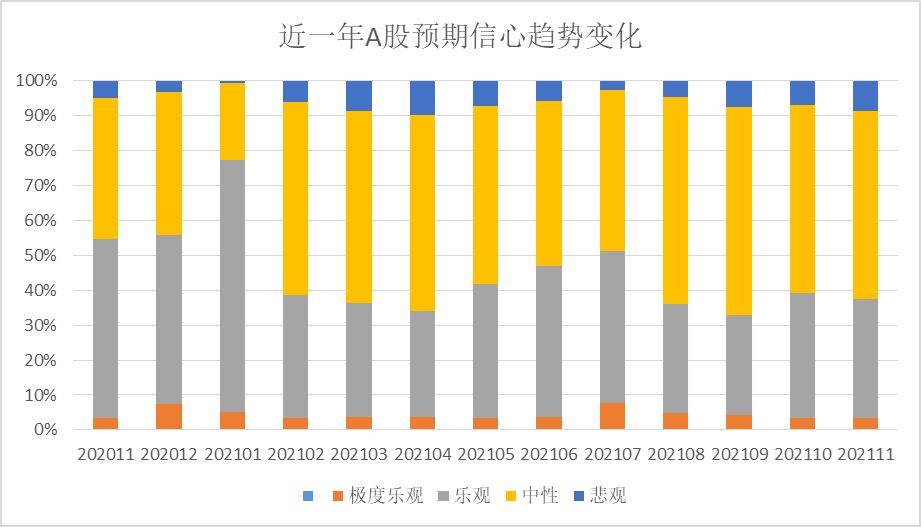

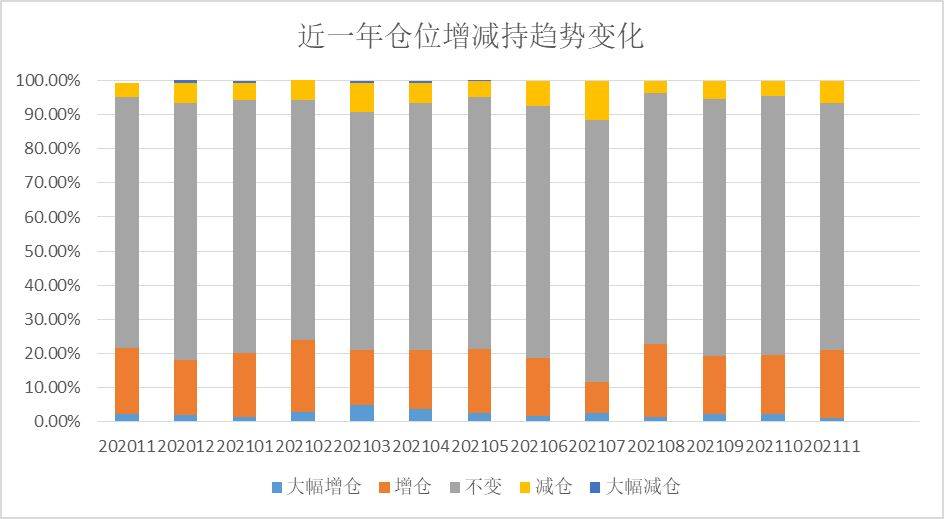

对于接下来2021年11月份行情的看法,从趋势预期信心指标来看,基金经理持中性态度的占比变化不大,持乐观态度的占比有所下降,而持悲观态度的占比出现提升。从增减仓指标来看,增仓和减仓的占比变化均较为显著。

具体数值来看,2021年11月A股市场趋势预期信心指标值为115.93,相比上个月环比下降1.60%。其中53.85%的基金经理是持中性态度,相较上月基本没有变化;其次34.07%的基金经理持乐观的观点,相较上月降低1.57个百分点;有8.79%的基金经理不看好11月份的行情,相较于上月增加1.89个百分点。整体来看,信心指标值微幅下降,不过多数私募基金经理对市场仍是较为积极的态度。

对11月份仓位的增减计划,A股市场仓位增减投资计划指标值为107.69,相比上个月环比下降0.85%。其中20.88%的基金经理选择增仓,较上月增加1.34个百分点;打算减仓的基金经理占比6.59%,提升了2个百分点。72.53%的基金经理保持仓位不变,比例较上月减少了3.33个百分点,总体而言,管理人在11月的仓位出现调整趋势,或减仓应对风险,或增仓提前布局。

图4:趋势预期信心指标和仓位增减持指标

资料来源:融智评级研究中心

图5:趋势预期信心指标近一年趋势变化

资料来源:融智评级研究中心

图6:仓位增减持指标近一年趋势变化

资料来源:融智评级研究中心

三、行情回顾及展望

2021年10月,A股市场走势分化,总体呈现冲高回落格局,最终表现为小幅上行。结构上来看,10月份市场风格出现显著分化,前期弱势的创业板指强势上涨,相对于上证综指的超额收益也出现了显著的大幅上升;大小盘风格延续此前的变化。板块方面,周期股走势持续回落,光伏建筑一体化、储能、特高压等新能源概念题材表现活跃,食品饮料、生物医药等板块也有所反弹。

具体行业表现来看,10月份28个申万一级行业指数涨少跌多。新能源产业链再次领涨市场,电气设备行业涨幅最大,达到11.7%,汽车行业紧随其后,10月份累计上涨了9.9%。国防军工行业10月份累计上涨了4.1%,仅次于电气设备和汽车行业。而在严控煤炭等价格上涨的情况下,动力煤等资源品价格出现了快速下跌,周期行业显著调整,采掘行业领跌,累计跌幅达到了13.4%,钢铁行业紧随其后,累计跌幅为11.7%。

2021年10月,主要指数涨跌幅如下,上证50(2.20%)、沪深300(0.87%)、上证综指(-0.58%)、创业板指(3.27%)、中证500(-1.14%)、中证1000(-0.27%)。

宏观方面,10月制造业PMI为49.2%,较上月下降0.4个百分点,连续7个月下降,且连续2个月运行在50%以下,制造业增速放缓。10月份制造业PMI下降主要受电力供应仍然紧张、部分原材料价格高位上涨等因素影响。

从行业情况看,在调查的21个行业中,9个高于临界点,比上月减少3个,制造业企业生产经营活跃度有所减弱。具体来看,供需两端进一步放缓。生产指数和新订单指数分别为48.4%和48.8%,比上月下降1.1和0.5个百分点,继续位于收缩区间,制造业生产和市场需求有所减弱。价格指数继续上升。主要原材料购进价格指数和出厂价格指数分别为72.1%和61.1%,高于上月8.6和4.7个百分点,其中出厂价格指数为近年高点。

从行业情况看,石油煤炭及其他燃料加工、化学原料及化学制品、黑色金属冶炼及压延加工、有色金属冶炼及压延加工等行业的两个价格指数均位于73.0%以上高位区间,反映原材料采购价格和产品销售价格加快上涨。

从企业规模看,大型企业PMI为50.3%,比上月略降0.1个百分点,仍高于临界点,大型企业继续保持扩张。中型企业PMI为48.6%,比上月下降1.1个百分点,连续两个月位于收缩区间;小型企业PMI为47.5%,与上月持平,已连续6个月位于收缩区间,以中下游行业居多的中、小型企业生产经营压力较大。

策略上,内需压力增加,对冲政策等待落地,11月市场波动增加,结构行情延续。进入四季度联储 TAPER 渐近,海外流动性面临波动。市场难有 beta 行情,短期波动将会增加。

行业配置上,一方面,前期股价长期滞涨、基本面触底反弹的部分低估值板块有望获得更多资金关注;另一方面,新能源产业链具备盈利韧性,可获得一定估值溢价。

随着政策纠偏的强化、商品供需缺口的收敛以及周期股和期货价格的背离,本轮周期板块普涨行情将进入尾声,而消费板块则进入最佳的布局窗口。建议从周期向消费,从高估值进攻向低估值防御:

(1)新能源:高景气方向仍具稀缺性,推荐新能源车、光伏、特高压、绿电等方向;

(2)消费:加速迈出预期底部,推荐业绩有支撑且负面预期淡化的白酒、生猪、汽车零部件等高性价比板块;

(3)金融地产:券商在财富管理驱动下二次成长、行情持续性将超预期,银行三季报业绩有望超预期具备高性价比,地产盈利预期得到逐步改善。

指数说明:融智·中国对冲基金经理A股信心指数分值区间为[0,200],其中100为信心指数的临界值。信心指数大于100表明基金经理对未来一个月市场走势乐观,越接近200状态越乐观;信心指数小于100表明基金经理对未来一个月市场走势悲观,越接近0状态越悲观。融智·中国对冲基金经理A股信心指数涵盖两大分类指标。基金经理对A股市场环境预期信心指标,直接反映基金经理对未来一个月市场的看法;仓位增减持投资计划指标通过仓位调整间接反映基金经理对未来市场的看法。由于基金经理仓位上的调整受到操作策略以及操作习惯的影响,我们以基金经理直接对A股市场预期看法为核心,以仓位调整计划为辅。免责条款本报告信息均来源于公开资料,我公司对这些信息的准确性和完整性不作任何保证。报告中的内容和意见仅供参考,并不构成对所述相关产品购买的依据。我公司及其雇员对使用本报告及其内容所引发的任何直接或间接损失概不负责。

免责声明:私募排排网推送文章仅供参考,不代表平台观点,不能作为投资研究决策的依据,亦不构成对所述相关产品购买的依据。