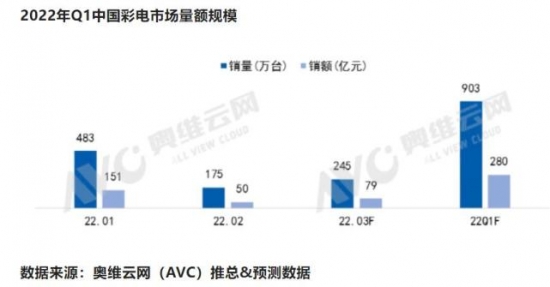

根据奥维云网(AVC)预测数据显示,2022年第一季度中国彩电市场零售量规模为903万台,同比下降8.8%;零售额规模为280亿元,同比下降10.1%。

在疫情反复、需求低迷的影响下,一季度彩电市场依然没有“回暖”。与智能手机相似,国内彩电市场竞争非常激烈。特别是在疫情的影响下,很多电视企业都处境艰难,承压前行。

彩电企业“以价换量”的策略已行不通

据奥维云网(AVC)监测数据,2022年1-13周(1月1日到3月27日)国内彩电线上销量,小米排在第一,市场占有率为18.17%,同比下降1.99%;海信排在第二,市场占有率为14.13%,同比上涨0.95%;创维排在第三,市场占有率为10.5%,同比下降0.17%;第四名则被TCL拿下,市场占有率为9.67%,同比下降1.84%。

线下销量,海信以24.18%的市占率排名第一,同比上涨0.21%;创维以18.49%的市占率排在第二,同比上涨2.28%;TCL则以16.5%的市占率位列第三,同比下降4.13%。

再从2022年1-13周线上销售额来看,海信排名第一,市场占有率为18.18%,同比上涨2.49%;小米排名第二,市场占有率为15.38%,同比下降2.77%;TCL排名第三,市场占有率为11.46%,同比下降0.37%。

线下销额,海信以26.27%的市占率排名第一,同比上涨1.25%;创维以17.46%的市占率排在第二,同比上涨0.18%;国外品牌索尼则以14.04%的市占率位列第三,同比上涨2.5%;TCL以13.98%的市占率排在第四,同比下降2.26%。

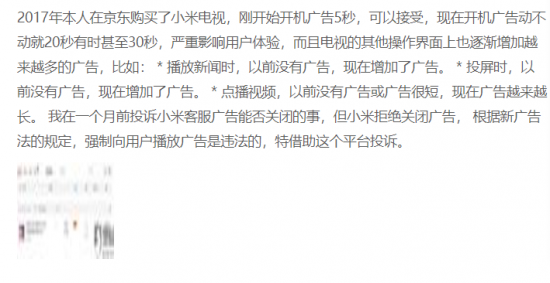

通过数据我们看到,一季度海信在线上线下无论是销量还是销售额都实现了双升,优势进一步扩大。互联网品牌小米虽然出现在了头部位置,但是线上的销量和销售额占比都在下降,小米承压前行。而在线上线下销量和销售额方面,TCL情况不容乐观,同比双线下降。

值得关注的是,彩电企业在经营压力的影响下,多家品牌下调产品市场零售价格,由此带动整体市场均价下调。数据显示,TCL的降价幅度较大,但是却并没有拉动销量。这背后预示着,整体需求低迷的局面下,通过“大降价”换取市场份额的拉动作用越来越小。

彩电市场“价值战”初现红利

虽然彩电市场整体需求不振,大多数彩电企业利润空间被进一步挤压,但数据透露出来的“新机”却不能忽视。

根据奥维云网(AVC)监测数据,2022年1-13周(1月1日到3月27日)电视线下销量市场均价方面,TOP5品牌除了TCL、康佳外,均价均突破了5000元,分品牌来看,线下排名前三的索尼,海信,创维均价分别为:12012元,5974元,5193元。

通过数据对比看出,索尼和海信线下销量市占率没有因高价格而下降,反而同比均有增长。这种迹象进一步证明,高端电视产品已被市场认可。

事实上,2021年彩电品质消费升级趋势开始显现。在消费升级的大背景下,用户对电视的诉求由耐用、便宜转为了要求产品具有高品质和高颜值,而价格不再是消费者考虑的首要问题。

对此业界人士表示,未来3-5年彩电市场竞争的主旋律将会从量增走向质变。可以说,谁读懂消费者,谁就能抢占市场“高地”。彩电业以价换量、以价换市场的模式将成过去时,取而代之的是高端、高品质和大屏。