一批国内小家电企业正在迅速成长。

2022年,一批主打电动牙刷、空气炸锅的小家电企业,向资本市场发起冲击。它们与美的、格力这样的家电巨头仍然有巨大差距,但却有机会在新细分赛道上成为另一个科沃斯(603486.SH)、石头科技(688169.SH)。

2月18日,比依股份(603215.SH)在上交所上市,成为空气炸锅第一股。若无意外,做电动牙刷的素士科技未来也将在深交所创业板上市,成为电动牙刷第一股。除此之外,做空气炸锅、电饼档的利仁科技、博菱电器、嘉乐智能,以及电动牙刷品牌usmile的母公司星际悦动等也在谋求上市。

2021年年底,某家电巨头股东大会上,有投资者拿着一把新锐品牌的电动牙刷,认真询问时代周报记者,“我住旅馆都带它,样子很好看。你觉得这个牌子有没有机会?”

有趣的是,正召开股东大会的这家家电巨头,本身也在大力拓展电动牙刷等品类小家电。但在该投资者看来,在小家电市场,传统巨头的品牌力不足以碾压新锐品牌。“你可以关注一下。”大会现场,该投资者不断向参会者推荐。

“大家电赛道规模大、产品质量要求高、更换周期长,适合形成巨头盘踞、集中度高的格局。相比之下,小家电单品类难形成巨头。小家电消费逻辑变化快,创新企业也有机会追赶新消费趋势。”2月16日,家电市场研究机构研究人员李凝(化名)向时代周报记者解释小家电“群雄崛起”的逻辑。

虽然在细分市场存在机会,但不少新锐小家电企业无法打通上下游产业链,话语权弱。例如,比依股份主要业务是代工,长年为他人做嫁衣,自建品牌困难。而利仁科技主要产品则依赖代工,自身生产能力较弱,这令公司研发实力受到质疑。去年上半年,利仁科技研发投入仅占营收1.24%。被质疑依赖代工的空气炸锅网红品牌山本,也在去年遭遇质量问题。

2月17日,时代周报记者就代工、自建品牌等问题向比依股份、利仁科技、博菱电器发送采访提纲,截至发稿均未回复。

业内颇为关注的是,这波小家电企业上市潮,真能在空气炸锅、电动牙刷赛道上出现新的科沃斯、石头科技吗?

空气炸锅、电动牙刷赛道火热

这波小家电企业扎堆上市潮中,电动牙刷和空气炸锅企业尤为突出。

2015年和2018年,比依股份相继研发空气炸锅和空气烤箱,2021年上半年,这两类产品占主营业务收入比例达到76.42%;对利仁科技收入增长贡献最大的也来自新品类空气炸锅,2021年上半年,其电饼档和空气炸锅类占主营业务收入达69.67%。

奥维云网小电事业部研究经理严乐雨告诉时代周报记者,2020年疫情催生宅经济,多种厨房小家电火爆,其中榨汁机、料理机等因使用频次较低、品牌和市场教育不足,后期“熄火”,空气炸锅成为少数持续维持高热度的品类。这既有空气炸锅契合轻油健康概念的因素,也有其功能特殊、操作方便的因素。

“空气炸锅销售火爆也与小红书、抖音等平台种草有直接关系。空气炸锅使用方式在平台频繁分享,带动零售额增长。” 严乐雨称。

利仁科技招股书显示,2021年上半年,其线上销售占比71.94%,利仁品牌空气炸锅4次位于天猫月度“交易指数”10名内。

2月17日,天猫空气炸锅热销榜排名第一的是网红品牌山本,排名超美的、奥克斯、长虹、九阳旗下产品。

“传统大家电目前线上、线下渠道比重大致相当,而小家电的主要渠道是线上,即便是新企业,也容易较快布局。”李凝表示。

抓住渠道的机会,小家电企业迅速拓展空气炸锅市场,部分企业在该细分市场收获颇丰,为上市打下坚实基础。

2020年,博菱电器营收16.96亿元,同比增长94.8%,2021年前三季度营收比2019年全年增长70.5%;比依股份2020年营收11.63亿元,同比增长57.2%,2021年上半年营收超过2019年全年;利仁科技2020年营收7.22亿元,同比增长37.8%,2021年上半年净利润接近2019年全年。

同样的情况也发生在电动牙刷市场。欧睿数据显示,2015-2020年国内电动牙刷市场规模的年复合增长率达到40.1%。

“电动牙刷的红利在于消费者对生活品质的追求、对牙齿保护的追求,市场前景较好。usmile、素士这类企业正在抢夺巨头的市场。”李凝表示。

代工贴牌模式硬伤

在细分市场上的成功,让部分小家电企业快速崛起,甚至有了冲击资本市场的能力。但这些企业又因规模有限,无法打通产业链上下游而面临着相似的问题:生产制造企业难以自建品牌、品牌商则有待提升研发能力。

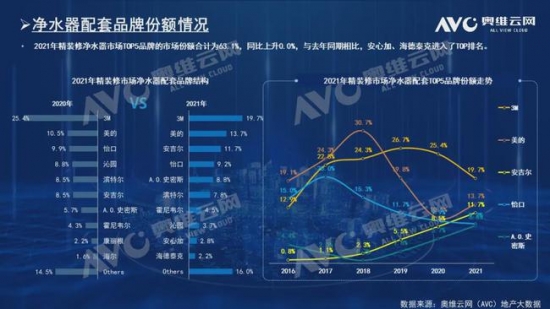

据奥维云网数据,2021年1-11月,国内电动牙刷市场份额排名前三位是品牌商飞利浦、usmile和欧乐B,排名前十的品牌中,仅稍靠后的两个由代工厂商孵化。

而根据招股书数据,比依股份自有品牌“BIYI比依”销售收入占总收入不足3%。含 “Thimax膳美师”“GOIE格伊”等自有品牌的博菱电器,2021年前三季度自有品牌销售收入仅占主营业务收入0.7%。

2021年上半年,比依股份ODM和OEM(俗称代工和贴牌)的毛利率为17.23%、9.97%,远低于OBM(生产自有品牌)的毛利率28.09%。博菱电器2021年前三季度OEM和ODM毛利率为16.13%和14.89%,远低于自主品牌的43.71%。

电动牙刷和空气炸锅代工企业非常清楚,自建品牌能获得品牌溢价、毛利率提高,但自建过程存在不小挑战。有电动牙刷代工厂商曾公开指出,搭建自有品牌的风险在于与品牌客户形成竞争关系,品牌客户能自由选择其他代工厂。

比依股份同样指出,若客户为避免竞争要求公司不得开拓品牌,自主品牌开拓计划将受影响。同时,代工业务、自有品牌之间分配资源也存在矛盾。2021年上半年,因业务重点集中在飞利浦等大客户订单上,比依股份自有品牌推广投入减少,相关收入下滑。

除与代工业务间的矛盾,运营自有品牌也存在较大门槛。为拓展自有品牌,2019年博菱电器支出推广服务费60.94万元,2020年这笔费用直线上升至901.17万元,2021年前三季度该费用已接近2020年全年。即便如此,2021年前三季度博菱电器自有品牌收入也仅增长1.83%。

李飞(化名)是一家小家电代工厂负责人之一,目前该公司正拓展自主品牌。在他看来,生产制造和品牌建设是完全两回事,若代工厂长期埋头生产制造,需从头开始摸索市场渠道和营销。

2月18日,深圳市伟杰智能科技有限公司负责人石伟民告诉时代周报记者,很多电动牙刷代工厂都会尝试做自己的品牌,做品牌与建工厂一样投入资金不小,但投入方向却不同。一个投市场营销端,一个投固定资产与研发端,工厂能制造不意味着做品牌有优势。

代工企业自建品牌不易,而拥有自有品牌却缺乏生产能力的小家电企业,也面临着提高研发和产品质量把控能力的难题。

2021年上半年,空气炸锅品牌商利仁科技研发投入占当期营收比例仅1.24%,低于同期小熊电器、北鼎股份、美的集团等主流家电企业。截至目前,利仁科技及子公司所获专利超六成为外观专利。

2021年,李佳琦直播间售出的山本空气炸锅曾曝出质量问题,有媒体质疑品牌产品代工生产,品控能力不足。

“电动牙刷行业大部分玩家都在比颜值,但电动牙刷是个功能性产品,功能上却没太多创新。目前玩家宣扬的续航时间、档位等功能卖点,对电动牙刷来说没多大意义。电动牙刷市场越来越大,但还解决不了核心技术突破的痛点。” 石伟民向时代周报记者表示。

再造科沃斯?

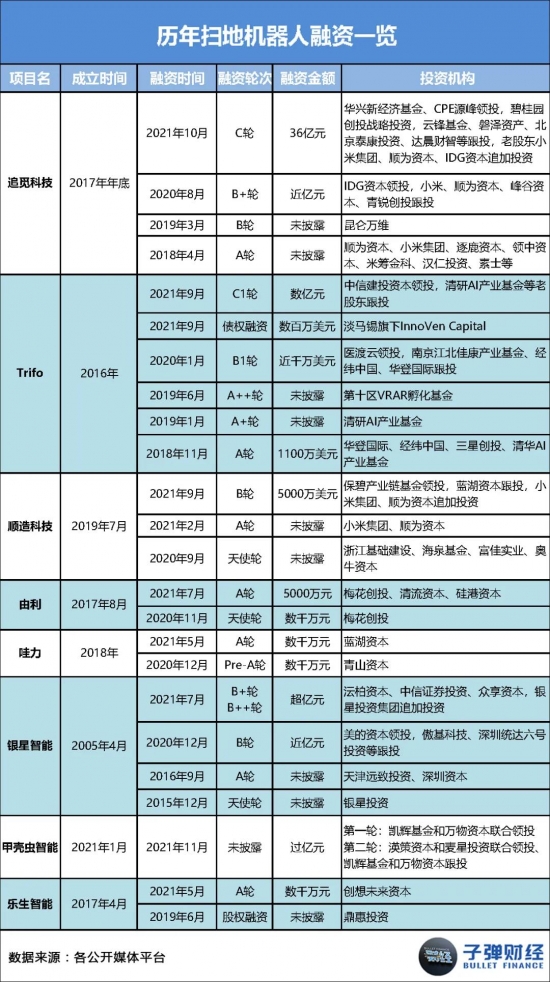

在清洁类小家电市场,科沃斯和石头科技是发展较好的企业,兼顾品牌、技术、生产等多个环节,受到资本市场青睐。眼下空气炸锅和电动牙刷赛道企业扎堆上市,能否在该细分市场跑出另一个科沃斯或石头科技?

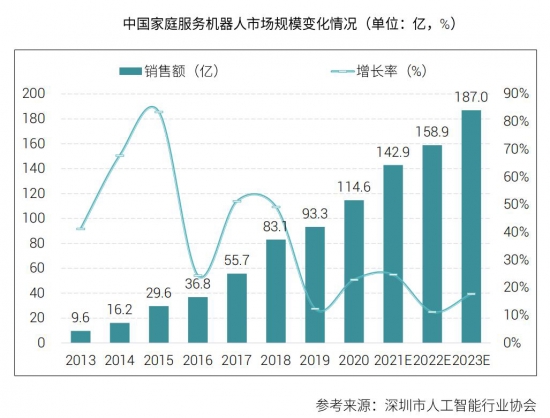

李凝告诉时代周报记者,在国内小家电市场,清洁类电器市场规模在300亿元左右,其他大部分品类市场规模在100亿元以下。从市场前景看,受需求推动,以电动牙刷为代表的个护小家电赛道未来前景较好。但单说空气炸锅品类,未来能否形成一个刚需市场还有待观察。

在技术层面上,空气炸锅的技术门槛和技术进步空间或也比较有限。

时代周报记者从电商平台销售多品牌空气炸锅销售商家处看到,产品宣传点基本集中在可视化炸篮、屏幕触控、大容量上。

“目前空气炸锅热炒的卖点,不论是可视化还是大容积,都没有太高门槛。” 严乐雨总结称。

而在李凝看来,相比之下电动牙刷有一定技术含量,智能化、电池电机方面还有进步空间,但也不意味某种技术存在明显壁垒,电动牙刷企业竞争优势更依靠核心创新能力和运营能力。

石伟民告诉时代周报记者,电动牙刷未来市场广阔,但需直面的困境是,电动牙刷逐渐兴起至今已有10年,核心技术却鲜有突破。行业入局者众多,但做出好产品的很少,即便是符合上市要求的企业,也有创新能力不足的风险。

在石伟民看来,电动牙刷杀菌消毒、全自动牙刷等是企业努力的方向,未来更核心的突破可能是全自动牙刷,电动牙刷赛道未来还有很大提升空间。