1月13日,前百度高级副总裁向海龙,加盟传音控股并担任移动互联总裁的消息引发了不少关注。一个是百度“现金牛”搜索业务的核心人物,一家是在国内存在感不强,但被称为“非洲手机之王”的手机企业。

与“华米OV”这些大众熟知的国产手机品牌不同,传音在国内的知名度很低,它也不在国内销售,主阵地是遥远而贫困的非洲大陆。所以,它的手机售价便宜,功能机平均售价只有几十元,智能机的均价也不过几百元。

2019年9月,传音在科创板敲钟上市,借助着“非洲手机之王”的想象,市值一度逼近2000亿元的高点,之后一路震荡下行,至今市值只有最高点的一半左右。

成于非洲的传音,如今也困于非洲。传音一度想从非洲市场,拓展到东南亚和南美市场,但都没能取得真正意义上的成功。而在非洲大本营,传音也面临着来自其他国产品牌们的竞争压力。

在竞争激烈的手机市场,谁都无法长久偏安一隅。仅有先发优势,而缺乏产品技术壁垒的传音,攻守两端都需要面对那个难题:是否有能力直面其他国产手机巨头?

薄弱的护城河

回顾传音的发展史,它所呈现的是类似“飞上枝头变凤凰”的故事。一个曾经被视作国产山寨机的品牌,到了非洲变成了机皇。

2006年,波导手机销售公司的常务副总经理竺兆江,带着一批人创立了传音。靠着在非洲市场的深耕和超低价战略,传音手机一度横扫非洲大陆,统治了近半个非洲手机市场。2019年,传音在非洲的市场占有率达到了恐怖的52.5%,非洲大陆上平均每售出两部手机,其中一部就是传音。也是这一年,传音登陆科创板,半年内市值翻了几番,一度逼近2000亿元。

传音的成功和其他品牌都不一样,它远走非洲,开辟了一片手机市场的蓝海。由于非洲很多地区经济水平有限,基础建设落后,加上复杂混乱的运营商体系,当地消费者的需求具有特殊性。即便是国际大厂三星,也没有针对非洲本土特殊需求做量身定制和优化。但传音早期做的就是这个生意——只卖几十元,经摔耐用、能够续航半个月以上,甚至可以四卡四待的手机。

这样的战略和产品观念,与传音创始人竺兆江在波导的经历有关。在竺兆江离开波导的2006年,波导正搭着海外手机市场快速增长的东风,连续四年拿下国产手机海外出口第一名。在当时,质量被认为是波导手机的制胜法宝。

传音背靠深圳强大的产业链,也凭借着产品质量,通过不断拉近和非洲人民的关系,斩获非洲出货量冠军,在非洲市场的争夺中收获先发优势。传音旗下的三大手机产品线TECNO、itel及Infinix也连年获得“最受非洲消费者喜爱的品牌”相关荣誉。

非洲成就了传音,而传音也严重依赖非洲。截至2020年末,传音在非洲地区的主营业务营收占比约60%。

传音在非洲取得的经验,是其最核心的竞争力。本土化、定制化解决方案也是传音经常提及的护城河。根据传音一名高管对深耕本地化的解释,“传音会在我们所在的目标市场深度洞察用户需求,并且深度匹配产品研发和设计,推出深度本地化和差异化的产品”。最终,传音建立高度契合本地需求的研发体系、深度稳定合作的销售体系,以及规模庞大的非洲本土化数据资源,多维度竞争壁垒。

然而,由此构筑的护城河其实并不深厚。在一名手机行业人士看来,传音的确在非洲具备先发优势,但也只能被当作品牌优势,而非护城河。“真正的护城河看的是一个品牌的综合实力,包括技术、研发、产品、人才等等。”

另一位传音供应商的高管在谈到传音在非洲的成功时,给到的评价是:非洲非常艰苦,传音非常实干,脚踏实地,但它的“竞争长板和短板都很明显”。

传音能够在非洲打败三星、苹果、华为,很重要的因素在于非洲整体仍是个超低端的市场,这些厂商很长时间以来并不把这里当作布局竞争的重点。说白了,非洲市场大部分地区都是没有多少肉的骨头,没有多少利润可言。售价低于500元的廉价手机市场,并不在绝大多数头部厂商的涉猎范围中。尤其是国产手机集体步入提升品牌形象的竞争阶段,大肆发布廉价机,对品牌的帮助可能没有伤害大。

“传音的成功更多是利用了信息不对称。”一位非洲创业者对《财经天下》周刊表示,在此基础上,通过低价打开市场。在他看来,传音在手机最尖端的能力上,其实并不具备什么优势。反而,在后续非洲市场功能机向智能机持续转化的过程中,比较容易受到华为、小米、OPPO、vivo这些国产品牌的冲击。

目前传音的手机营收结构中,智能机收入占比已经超过80%。但仍以4G手机为主,5G智能机推出不久,占比还很小。尽管传音非洲出货量第一,但技术研发产品迭代上,由于专利数量相对有限,不及个别头部厂商专利数量的零头,且缺少核心专利,未来可能还将面临更多的知识产权侵权问题。2019年上市之前,传音曾遭遇华为的侵权诉讼。

传音在技术能力上,无法与其他国产手机巨头相提并论。2020年传音全年研发投入只有10亿元出头。相比,研发投入规模相对较小的小米,也有100亿元规模,差着将近十倍。同时,传音也没有人才优势。据披露,其研发团队规模在2000人左右。

巨头环伺的非洲市场

由于相对薄弱的护城河,传音领先的非洲份额也面临其他厂商的冲击。

非洲被认为是一个极具潜力的市场。作为最年轻的大陆,非洲人口的平均年龄只有19岁。在众多市场机构的预期中,非洲是全球最后一个“十亿级别的蓝海市场”。到2030年非洲的人口预期将远超中国、印度。未来,人口红利将得到进一步释放。

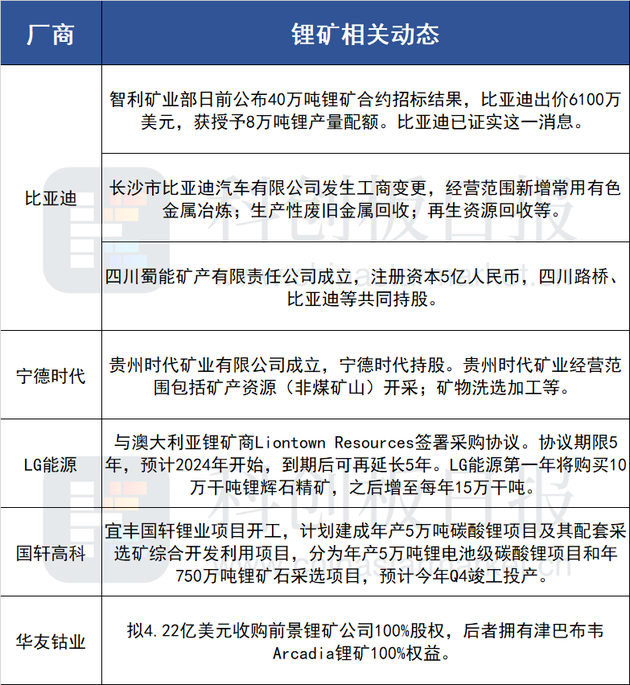

与传音刚奔赴非洲时不同,如今这片大陆已经受到越来越多头部品牌的看重。华为、小米、OPPO、vivo这些代表厂商,均已在非洲展开部署。

这些厂商通过设立本地部门、积极寻求本土合作等方式来寻求非洲市场的突破。2019年初小米成立非洲部,积极开展与当地的渠道合作。而华为早在2017年之前就进军非洲,在当前面临5G芯片断供的情况下,非洲市场反而成了一条很好的通路,因为在那里只卖4G手机就行。OPPO、vivo也都在2019年展开了非洲进军计划,包括OPPO旗下子品牌realme,2018年成立后不久也加入了非洲市场的争夺。

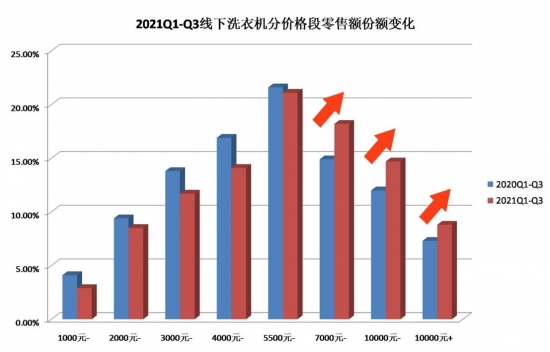

各厂商加入非洲争夺战的大背景是,非洲正处于功能机向智能机转换的大趋势之下。根据GSMA的数据,2020年撒哈拉以南非洲智能机渗透率为48%,预计到2025年该比例将达到64%。非洲智能手机整体的渗透率在2025年将达67%。

这些具备全球化供应链调配能力的厂商,从来没有像今天一样重视非洲的消费者。目前,虽然这些厂商在非洲的竞争程度不及印度,但随着它们对非洲的关注增强,深入推进加大投入。传音无疑将面临与这些头部品牌的正面对抗。

一位手机分析人士对《财经天下》周刊分析说,与头部国产品牌们的竞争,是传音接下来的常态。最初,传音远赴非洲,避开了国内激烈的竞争,但如今相遇非洲,碰撞在所难免。不过,其预计,短期竞争感不会很强。原因在于,非洲有50多个国家,市场广阔。各个厂商也存在不尽相同的开拓重点和计划,在产品定位和具体价格段上,预期也不会很快短兵相接。

“传音是从东西非、人口规模较大的市场比如尼日利亚开始,逐渐向北非、南非迈进。”上述分析人士说,但后来的品牌有些是直接从北非的埃及、摩洛哥这些较为富裕的市场开始。小米、OPPO都在这些市场收获了起色和成效。

在他看来,由于非洲消费者普遍对于手机价格非常敏感,所以不同调性和定位的品牌在非洲市场的开拓中会有不同,但终归最后会遇到一起。

上述非洲创业者观察,华为、小米的非洲销售门店数量在体感上有较快速的增长。“在非洲的大多数中国人,不用传音手机。”该创业者告诉《财经天下》周刊,他给自己的几名非洲本地员工配的手机,也多为二手的华为或小米这些国内主流品牌的机器。而在北非南非,一些白人数量较多的国家,“白人更多用的是苹果”。

“在低端机市场,小米的低价会对传音造成一定的威胁。”按照他的说法,很多底层非洲人民打工的月收入也就在100-200美元,中层的人才收入可能达到1000美元上下,在200-300美元的价格区间,小米OV为代表的厂商会加大市场进入力度,通过推出更多机型拿走更多的市场份额,形成在非洲市场的进一步话语权。

而传音在非洲实行的洗脑式刷墙宣传,结合笼络街边夫妻店的这些做法,在他看来,也是OPPO、vivo最擅长的。这两家大厂会借助它们的优势进行推进。在网购不够发达的非洲市场,传音十余年搭建起来的庞大线下网络,也面临着其他品牌的挖角和侵蚀。

前文的手机分析人士预计,随着智能机渗透率扩大,市场走向深入成熟,全球化程度更高,具备更高知名度的国产主流品牌们,会更加受到青睐。

“国内消费者肯定用不惯传音的手机。”上述在非洲创业的人士称,当用惯了更好的体验,很难回头再去接受一个体验逊色的产品。“这些年,国产手机品牌的激烈竞争,已经推动了消费者对产品好坏的认知提高。”

非洲也是同理。只是还需要一个较长期的过程。其中,传音无法再偏安一隅,与国产手机巨头们之间的竞争已无法避免。

难以复制的成功

传音一度希望走出非洲大陆。据其官方介绍,传音手机的销售网络已经覆盖非洲、南亚、东南亚、中东和南美等超过70个新兴市场国家和地区。其中,传音希望在以印度、中东、孟加拉国和印度尼西亚为代表的新兴市场复制非洲的成功经验。

在2020年的一次业绩说明会上,传音控股副总经理杨宏介绍,截至2020年,传音在巴基斯坦、孟加拉国智能机市场占有率均表现优秀,排名首位。

印度作为全球第二大智能机市场,是诸多手机品牌出海的核心阵地之一。传音也看上了印度市场的蛋糕。在非洲市场的经验指导下,传音2016年正式进入印度。并且基于其宣扬的本地化能力,传音也针对印度消费者做深度的产品定制。比如,印度人有用手吃饭的习俗,手指难以避免会弄得油腻,传音为此开发出了防油指纹解锁。

但相比于非洲消费者,印度的消费者好像并不太容易被打动。2020年传音在印度智能机通过低价战略收获的市场占有率仅有5.1%,排名第六。

印度市场更多还是由三星、小米、vivo、OPPO等厂商占据主导地位。IDC报告显示,印度2020年智能手机市场总销量为1.497亿部,前五名的厂商有四家来自中国,其中小米以27%的份额位列第一。三星位列第二,份额为20%。三到五名分别是vivo、realme和OPPO。头部品牌的集体份额超过了80%。

尽管印度很有潜力,但已是集中度非常高的市场。同时,竞争远比非洲激烈。小米在印度夺取市场第一,凭借的就是廉价机,对传音的压制较为明显。根据可查的数据,传音在走出非洲探索印度的前几年,一直处于亏损状态。传音自2016年下半年进入印度手机市场以来,到2018年的三年间,在印度市场的净亏损超过7亿元,且逐年呈放大趋势。

业界认为,激烈的市场竞争导致销售成本急剧增长,从而大幅拉低了毛利率造成了传音在印度的亏损。根据同期数据,传音在印度和非洲的毛利率差距在10个点以上。招股书显示,2019年上半年传音在非洲地区毛利率为30.8%,但在高度竞争的印度毛利率仅为15.31%。2016年到2018年期间,传音在非洲市场手机产品的平均毛利率超过了24%,但在印度手机产品平均毛利率仅约11%。

无论是在非洲,还是在印度这些拓展市场,传音的手机成本都在竞争下日渐提升。一个很重要的因素是,竞争需要更多的营销投入,导致了整体毛利率的下滑。2020年传音手机的毛利率比2019年下滑了超过2个百分点。2021年上半年,传音毛利率下滑趋势进一步加大,同比下滑近4.5个百分点。

除了开拓新兴市场,如今传音也在挖掘手机硬件之外的潜力。传音控股在上市招股书上说,将不再满足于只做手机,而是像小米一样构建“手机+移动互联网服务+家电、数码配件”的商业生态模式。

邀请向海龙加盟,也是为了补齐移动互联网服务的短板,像国内手机厂商一样,构建起软硬生态,既能靠硬件赚钱,也能靠广告服务赚钱。但直到2021年上半年,传音控股的收入95%由手机带来的,剩下的业务都还小的可怜,而移动互联业务营收更是占总收入的1%不到。

如果把非洲市场比作为一个尚未完全烹饪成熟的蛋糕,传音是在它还是一坨面糊时进入,参与制作并把它送入了烤箱。等这些艰苦的工作结束,蛋糕即将上桌的一刻,回头发现烤箱外已经聚集了一批夺食者。随着市场深入,头部效应会愈发明显,低端品牌生存空间将被持续挤压。

而其他代表性市场大多本就是这些对手的战场,由于竞争更激烈,传音超低价的策略,无法给它带来如非洲一样的增长和利润想象。没有品牌先发优势,又没有产品技术话语权,传音的增长神话,在这些市场很难再现。