眼下,全球动力电池老大与老二,双双遭受非议。

前不久,宁德时代董事长曾毓群表示“估值应参考世界级高科技企业早期水平”,对公司当下在资本市场遭受冷遇愤愤不平。

然而,曾毓群的言论,并未获得外界的共识。

“简直是痴人说梦。制造业就制造业,装什么大尾巴狼!”前国金证券分析师、互联网怪盗团创始人裴培对其标榜的高科技不屑一顾。

与宁德时代一样,LG新能源的日子也不好过,堪称难兄难弟。

LG新能源2022年1月27日登陆韩国证券交易所的开盘价为59.7万韩元,之后一路走低,到了5月10日股价为39.35万韩元,跌幅高达34.09%。

那么,LG新能源为何也在资本市场“失宠”?LG新能源遭侵蚀的利润,都去哪儿了?与宁德时代对垒,谁的赢面更大?

业绩“失速”,市占率下滑

LG新能源,无疑是宁德时代最大的对手。

据韩国市场研究机构SNE Research的数据显示,2021年全球动力电池装机量排行榜,宁德时代以全球装机量96.7GWh、市场占有率32.6%的成绩位列第一,紧随其后的为LG新能源,全球装机量为60.2GWh、市场占有率为20.3%。

因而,上市之初,LG新能源备受外界追捧。

这其中,元大证券旗下韩国分析师Cho Byung-Hyun的观点尤为醒目:“这是一只必须入手的股票。”

彼时,LG新能源首席执行官权英寿意气风发:“在电动汽车电池市场的全球竞赛中,LG新能源将很快击败中国竞争对手宁德时代。”

理想很丰满,现实很残酷。

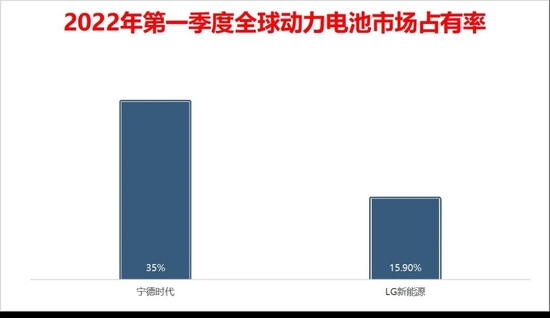

2022年第一季度,全球动力电池装车总量为95.1GWh,同比增长93.3%,其中宁德时代同比增长137.7%,市场占有率从28.5%上升至35%,而排名第二的LG新能源同比增长39.1%,增速远不及行业均值,更为糟糕的是市场占有率从22.1%下滑至15.9%。

两者的差距拉大了

这意味着,LG新能源与宁德时代的差距,反而拉大了。

关于此,从业绩也可见一斑:2022年第一季度,LG新能源的营业收入为4.34万亿韩元,去年同期为4.25万亿韩元;营业利润为2589亿韩元,去年同期为3412亿韩元;营业收入与净利润,同比双双下滑。

与之对应的是,宁德时代2022年第一季度营业收入为486.7亿元,同比增长153%;净利润为14.93亿元,同比下降23.62%。

以上可见,宁德时代陷入增收不增利的困境,而LG新能源则面临“失速”的风险。

一名业内人士告诉锌刻度:“LG新能源虽然开局不利,但手中订单还是充足,后续还有翻盘的本钱,毕竟新能源是一个高确定性赛道,行业蛋糕仍然在不断做大。”

据公开资料显示,LG新能源仍将2022年的年度销售目标设定为19.2万亿韩元,与2021年相比增长8%。

成本传导不畅,打落牙齿和血吞

LG新能源如此狼狈,与供需错配有莫大的关系。

如今,新能源大潮已至,汽车行业迎来百年未见的大变局,据中国汽车工业协会的数据显示,2022年4月中国汽车销量104万辆,同比下降50.6%;但新能源汽车销量29.9万辆,同比上涨44.6%。

此消彼长之下,打乱了新能源汽车供应链原本的节奏。

新能源汽车销量飙升,带动对动力电池的需求不断增加,迫使动力电池企业走上扩张之路,而新建一条动力电池产线快则九个月、慢则一年多,从而需要更多的锂、钴、镍等原材料,问题在于开矿并非可以速成,往往耗时数年。

如此一来,上游原材料开启了暴涨模式。

据百川盈孚的数据显示,2021年国内电池级碳酸锂均价年度涨幅超400%,到了2022年第一季度,均价一度突破每吨51万元,而2020年下半年一度每吨还不到5万元,一两年时间电池级碳酸锂的价格暴涨10倍以上。

对此,上游企业赣锋锂业副董事长王晓申如此感叹:“我们预计到它会涨,但是没有想到会涨得这么快、这么多。”

碳酸锂之外,金属钴与金属镍的价格也处于历史高位。

如此一来,LG新能源的营业成本大幅攀升,其财报的“其他运营开支总额”从2020年的5772.44亿韩元上涨至2021年的14636.97亿韩元,涨幅高达153.57%,而2022年第一季度上游原材料价格继续大幅上扬,承压自然更为明显。

LG新能源的营业成本大幅攀升

更为糟糕的是,车企对动力电池的不断涨价有一定的抵触情绪,成本传导并不畅。

对此,宁德时代公开表示:“公司出于维护行业健康发展角度,前期承担了较大的原材料价格涨幅。”

行业老大都如此,作为行业老二的LG新能源也不得不“打落牙齿和血吞”。

一名市场人士告诉锌刻度:“LG新能源的营收增速之所以不及宁德时代,主要是因为宁德时代的磷酸铁锂电池成长迅速,而LG新能源过于依赖三元锂电池。”

需要注意的是,动力电池的供不应求并非常态。

据高工产业研究院预测,我国2021年的动力电池出货量为220GWh,预计2025年全球动力电池出货量将达到1.55TWh。

而据公开资料显示,仅宁德时代、比亚迪、蜂巢能源、国轩高科与中航锂电这5家中国企业的2025年规划产能就高达2.52TWh,更不用遑论LG新能源、SK On、三星SDI等海外企业都在加码。

从这个角度来看,LG新能源未来要面对的是产能过剩的风险。

“宁王”切入腹地,亟待补短板

远的不说,LG新能源当下面临三个严峻的挑战。

首先,宁德时代海外加码。

某私募投资部经理陈听涛告诉锌刻度:“LG新能源的客户面更广,在欧美的优势更为明显,宁德时代的基本盘在国内,在均衡上有所欠缺,好在盈利能力更强,只能说各有千秋。”

对宁德时代而言,2022年堪称出海元年。

其出海第一站定在德国,于2019年开工,计划于2022年底正式投产,届时将分享欧洲市场高速成长的蛋糕。

须知,欧洲是LG新能源的腹地。

2020年欧洲新能源汽车市场爆发,销量反超中国市场,成为LG新能源起势的关键,从而起势成为赛道不可忽视的对手,甚至一度超越宁德时代。

此外,宁德时代于2022年4月15日宣布印尼建厂,意图开辟东南亚市场。

曾毓群之前对外表示:“宁德时代正在考虑加拿大、墨西哥等地建厂的可能性。美国市场,宁德时代一定要进去。”

简而言之,LG新能源与宁德时代的战线更长了。

其次,磷酸铁锂掉队。

金属钴每吨报价50万元以上,金属镍每吨报价20万元左右,与之对应的是磷酸、铁都是每吨5000元级的商品,因此磷酸铁锂锂电池的成本优势肉眼可见。

金属镍价高企

据万联证券预计,到2025年磷酸铁锂需求量将达到191.4万吨,对应111万吨磷矿(折纯),2021~2025年行业复合增速超60%。

而在磷酸铁锂锂电池赛道上,LG新能源姗姗来迟。

LG新能源计划2022年完成一条磷酸铁锂电池试验生产线建设,这意味着补短板改善产能结构仍需要时间,短时间还难以实现“两条腿走路”。

再次,特斯拉自产电池加速。

LG新能源为特斯拉的主要供应商之一,不过特斯拉也在自产电池,以求将新能源汽车的核心技术与资源掌握在自己手里,以便更好地降低成本。

据TMC 2022年1月22日报道,特斯拉在弗里蒙特加藤路工厂已生产100 万颗特斯拉4680电池,13条4680电池生产线的良率高达95%。

总而言之,LG新能源与宁德时代双双水逆,未来谁能更好的降本增效、提质增效,谁才能率先摆脱困境,重新赢的资本市场的认可。

那么,LG新能源与宁德时代的“龙虎斗”仍将持续。(陈邓新)