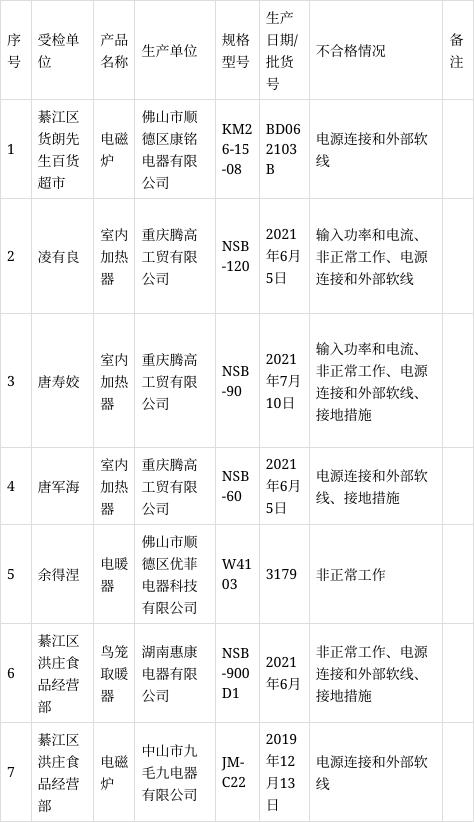

6月27日上午,腾讯 控股股价一路上涨,中午一度超400港元,涨幅超 4%。但上涨势头被一则消息打断,午后直线跳水,振幅超5%。截至6月27日收盘,腾讯控股报378.2港元/股,跌1.56%。

这则让腾讯回落翻绿的消息是,公司第一大股东Naspers将出售腾讯股份,以筹集其回购计划所需资金。

(资料图)

(资料图)

公告显示,Naspers集团预计每天出售的公司股份数目将占公司股份之每日平均成交量的一小部分。例如,若Naspers集团在过去三个月内在符合欧洲监管限制的前提下执行回购计划,每天出售的公司股份平均不会超过公司股份之每日平均成交量约3-5%。

与腾讯股价下跌相反,Prosus(该公司由Naspers拥有大多数股权)及Naspers股价双双大涨。6月27日,Prosus在收涨13%,Naspers收涨20%。

这并非该公司第一次出售腾讯股份。消息之所以令人意外,是因为在2021年4月Prosus刚完成第二次对腾讯的减持,将持股比例从30.9%下降到28.9%,并且承诺至少未来三年内不会再出售任何腾讯股票,而如今不过一年。

大股东的减持对腾讯的影响是直接的。Naspers于2018年3月首次减持,当时它已投资腾讯达17年之久。在当年减持消息传出后的半年里,腾讯股价几乎跌去了一半。当时Naspers同2021年一样,做出了至少未来3年不会进一步出售股份的承诺。

能够看出,2021年的减持是Naspers卡着三年的承诺期限进行的,而这次Naspers食言了。

但无论如何,马化腾对Naspers始终心存感激。如今坐拥上亿用户,改变中国人生活方式的腾讯,在2001年还是一家成立不满三年且面临倒闭的小公司。OICQ(之后改名为QQ)是当时腾讯唯一的产品,也是吞金兽般的存在。用户数量上涨迅速,公司需要负担服务器和技术的提升成本。但是之前融资得到的220万美元已被消耗殆尽,亟需找到二次融资。

但那时正逢纳斯达克市场崩盘,中国互联网行业陷入寒冬,找钱并不容易。腾讯的亏损让最初两家投资方IDG和香港盈科也打起了退堂鼓。马化腾一度想要卖掉QQ,但彼时无人知道这一具备潜力的产品如何变现,因此没有人愿意接手。腾讯一直在生死线边缘游走,而正在此时,Naspers出现了。

Naspers是一家创立于1915年的南非跨国传媒集团,总部位于开普敦,旗下有数十家报刊。非洲“付费电视之父” 库斯·贝克在1997年接管了这家公司。他颇具远见地意识到传统报业正在走向衰落,而互联网才是未来。于是,从那时开始,Naspers旗下的投资部门MIH开始在全球范围内寻找有潜力的互联网创业公司。

MIH中国业务发展副总裁网大为(David Wallerstein)是在无意之中发现的腾讯。为了发掘值得投资的互联网公司,他每到中国的一个城市,就会去当地的网吧观察年轻人用哪些软件。他发现所有网吧电脑上都挂着OICQ,并且他在沟通业务时拿到的名片都印有OICQ号码。这让网大为嗅到了这个软件背后公司的潜力。于是他踏入了当时位于华强北创业园中的腾讯办公室。

双方经过谈判,MIH最终豪掷3200万美元投资腾讯。在救活腾讯的同时,它也成就了投资史上最伟大的投资之一。截至2018年Naspers第一次出售腾讯股份,其收益增长达4950倍;2021年第二次出售时,回报率已高达7800倍。能与这笔投资相比的,只有2000年以2000万美元入股阿里巴巴的孙正义。

成为大股东的Naspers给予了腾讯足够的信任,只享受分红的权益,而并没有将控制权揽到手中。也正因如此,腾讯在马化腾和其团队的带领下得以发展到如今的规模。

Naspers对于自己的远见与长期主义颇感自豪,官方在首次减持前曾表示:就连马化腾本人也会时不时减持,但Naspers自从买入腾讯股份开始,便只拿分红,从来没有卖出过一张腾讯股票。

Naspers开始减持并非毫无征兆。库斯·贝克于2014年正式卸任CEO职位,由鲍勃•范•迪克接任。新任CEO做出的投资大多收益不佳。同期,微信不断完善自身功能,推出了虚拟红包功能,微信支付使用人数飙升,进一步提升了腾讯在互联网行业中的领先地位,其股价也随之加速上涨。

坐拥腾讯最多股权的Naspers虽因此收获了丰厚收益,但也让其自身股价与腾讯股价折让越来越大。Naspers股东开始对此现象表示不安,并向董事会施压,要求卖出部分腾讯股票以锁定收益。

Naspers业务开始出现分化:盈利的腾讯和亏损的其他投资。其主业的亏损每每都由来自腾讯的分红补足。2017年时,有媒体发文指出,Naspers对腾讯“上瘾”般的依赖是不健康的。第二年,Naspers便开始了对腾讯的减持。

Prosus与Naspers的股价较其所持有资产价值一直处于折价状态,这是该公司的长期心病。经历过去一年的寒冬后,Prosus来自非腾讯业务的交易利润都出现下降,股价接连下跌,进一步加大了折价幅度。而解决这一问题最直接的办法便是卖出持有的腾讯股票,并回购Naspers和Prosus的股票。

鲍勃•范•迪克表示,“只要折价仍在高位,我们就会继续这样做。这是一个解决市场效率低下问题的一剂猛药,但也让我们保留了对全球最好公司之一的敞口。”

但腾讯要面对的是,在未来的日子中,股价每达到高点,都随时可能要面对大股东减持的“当头一棒”。Naspers的无奈之举,可能会让腾讯面临长期挑战。值得注意的是,腾讯受反垄断政策审视最黑暗的时期已经过去,随着相关政策的落地,未来形势已逐渐明朗。关于修改反垄断法的决定已于6月24日表决通过,自2022年8月1日起实行。市场规则即将迈入新周期,大型互联网公司只要根据新规则及时进行调整,不稳定因素会日益减少。

因此,Naspers官方给出“筹集回购计划所需资金”的减持原因是可信的,而非认为腾讯上升空间见顶。

从长期主义的角度看,腾讯和一众中国互联网公司们在经过重锤后依旧具备潜力。近期,分析师们的口径也较年初发生了转变。今年3月,摩根大通科技分析师Alex Yao及其研究团队发布报告称,中国互联网股票“不可投资”。这一认定引发了2000亿美元规模的抛售。

而在上个月,Alex Yao转变了看法,将7家中国互联网公司的评级从“减持”上调至“增持”,并将几家公司的评级上调至“中性”。他并不是唯一一位重新评估的分析者。最近几周,来自高盛、美国银行、杰富瑞集团和花旗银行等20家主要投资机构的分析师都开始看好中国一度陷入黯淡的股市前景。高盛中国策略师刘金华Kinger Lau表示,中国股市最糟糕的时期可能已经过去。

今日,摩根士丹利发布的研究报告中,予腾讯“增持”评级,目标价450港元。该行预计,此次减持是为了收窄每股资产净值折让的行动,而并非对腾讯业务营运感到担忧,也在声明中表示对长期前景充满信心。但由于抛售压力存在,短期负面影响将挥之不去。

就目前已有信息来看,腾讯正在寻找新的突破口。

在宣布被减持的同一天,在“SPARK 2022”发布会上,腾讯游戏推出游戏科技概念,发布了40余款产品与内容。腾讯高级副总裁马孝轶透露,公司最近已成立了软硬一体的XR业务线。在一定程度上,这一消息算是一种利好。相关技术的进步不仅有望使腾讯进一步强化游戏业务的优势,也能为To B的应用场景提供更多可能。腾讯正努力摆脱此前市场的阴霾,截至目前,它并未遭遇最坏的结果。

在腾讯过去的发展历程中,经历过大大小小不少的挑战。反垄断是其中较为严峻的一次。相比之下,此次被大股东减持便显得没那么严重了,特别是将其放入二十余年的时间跨度中来看。