最近一段时间,冲入上市队伍的口腔护理公司越来越多:舒客牙膏母公司薇美姿于近日向港交所递交招股书,而“电动牙刷第一股”之争更是在素士科技和Usmile母公司星际悦动之间展开。

受益于消费者个人健康护理意识的增强和小家电热潮,电动牙刷逐渐成为个护领域的热门产品。

对于素士和Usmile相继冲向资本市场,资深家电行业观察人士洪仕斌向《华夏时报》记者分析表示,作为一个耐用消费品的小品类,电动牙刷的市场容量空间有限,未来国内的电动牙刷市场将日趋饱和,如果品牌只深耕电动牙刷这一单一品类将没有太多机会。素士和Usmile相继冲向资本市场的背后,或许也是想要通过一个单一品类撬动品牌,未来再覆盖其他品类的品牌逻辑。

靠流量挣钱?

除了已经提交招股书的小米生态链企业素士科技之外,电动牙刷品牌Usmile的母公司广州星际悦动股份有限公司也于近日启动了上市辅导,谋求上市。

两家同类型企业“你追我赶”启动上市进程,颇有争当“电动牙刷第一股”的势头。目前,素士科技的发行审核状态已变更为“已问询”。素士科技此次拟于创业板上市,将募集资金7.75亿元,用于全产品升级、品牌推广及营销升级建设等。

数据显示,包括素士、Usmile在内的新锐初创国产品牌均创立于2015年,国内口腔护理市场仍处于起步阶段,踏入一片蓝海的素士和Usmile可谓自带互联网电商基因,其产品主要通过电商平台线上销售的方式在淘宝、天猫等主流电商平台进行销售。

《华夏时报》记者梳理素士科技招股书发现,报告期内,素士科技研发费用率与同行业可比公司相差无几,但其研发费用低于销售费用,研发费用率也低于销售费用率。

数据显示,报告期内,素士科技的销售费用分别为4356.28万元、1.35亿元、2.61亿元、1.85亿元,销售费用率分别为8.15%、13.15%、19.04%、20.43%,呈不断上升趋势。

然而,其同期的研发费用却分别仅为1993.41万元、5003.8万元、4593.08万元、3225.26万元,占营业收入的比分别为3.73%、4.88%、3.35%、3.56%,2020年研发费用不足销售费用的五分之一。

而在营销费用中,广告及市场推广费是占比最高的。招股书显示,2018-2020年及2021年上半年,素士科技广告及市场推广费金额分别为0.15亿元、0.66亿元、1.86亿元、1.34亿元。仅2020年花费的广告及市场推广费甚至高于其Pre-IPO轮融资的金额。

由于Usmile尚未公布相关信息,具体的投入占比情况暂未可知。

对于上述重营销轻研发这一情况,盘古智库高级研究员江瀚向《华夏时报》记者表示,如果单纯的只依靠流量营销,而不专注研发的话,很容易出现前期发展势头较猛,后期没有发展后劲的情况,最终将会导致其兴起得很快,结果衰落得也很快,甚至于很快就会被市场其他竞争对手所取代。

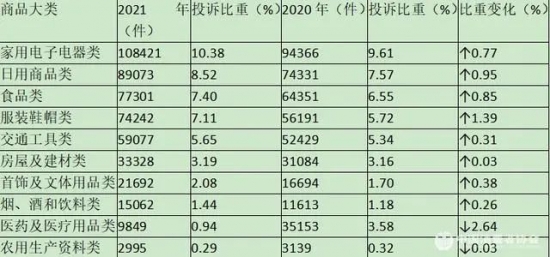

投诉三大问题:质量、售后、物流

临近“3·15”,《华夏时报》记者在黑猫投诉平台及素士和Usmile品牌在天猫、京东等平台的旗舰店评论区发现,对于其产品过了保修期就坏、噪音过大等投诉及评论反馈并不少见。而当消费者们向售后反应质量或发货问题时,却多得到的是不断推诿或不予理睬的处理态度。

此前,有消费者向《华夏时报》记者表示,自己在前年曾经同时购买了两个同型号的素士电动牙刷作为自己和女友的恋爱周年礼物,但两个牙刷却在刚刚过了产品为期一年的保质期时,就陆续出现无法正常启动的质量问题。

另有消费者告诉《华夏时报》记者,自己作为“牙敏”体质在初次使用时十分小心,但使用后仍感觉牙齿酸痛。在降低电动牙刷的电动频率后体验感会好一点,但是还是会感觉不舒服,因此用过一次就闲置了。

记者就上述相关质量问题分别向素士和Usmile发送采访函寻求解释,但截至发稿未收到回复。

随后本报记者以消费者身份分别咨询素士和Usmile官方旗舰店的客服工作人员有关“敏感牙齿是否可以使用”的问题,素士旗舰店的客服表示可以使用,出现牙齿酸痛的情况并不会对牙齿造成损伤,并持续诱导记者购买并尝试其产品;Usmile官方旗舰店的客服则表示:品牌牙刷具有低频波动的模式,无论是初次使用电动牙刷或是脆弱口腔、敏感牙龈的,都是可以放心使用的,而少量牙龈出血是正常现象。

除质量问题外,洪仕斌此前在接受《华夏时报》记者采访时表示,由于中国市场在小家电领域没有技术壁垒,因此同质化问题比较严重。同质化发展、创新力度不够可以说是小家电行业的共性问题,但并不会是整个行业的发展壁垒。而同质化弊病则要靠市场倒逼来客服,其次则是在营销渠道以及品牌定位等方面来突破,达到创新的目的。

江瀚指出,整个电动牙刷市场其实都面临同质化问题,而如何才能找到自身的差异化竞争优势,进一步使消费者真正的形成使用习惯,可能是电动牙刷市场亟待解决的。